变身益生菌行业“最强”卖水人,科拓生物的反转来了吗?

1年前

收藏 0

收藏 0

0

【摘要】:益生菌江湖的国产替代潮,带来了机会

当我们每次谈及优秀的商业模式之时,行业中“卖水人”角色往往都是那个绕不开的讨论焦点,这样的公司分布在各行各业中,往往可以在数年甚至十数年期间为投资者们带来稳定且持续的回报。

而今天我们要谈及的,便是一家食品行业细分赛道中的“卖水人”企业。

在如今琳琅满目的消费市场中,益生菌的身影无处不在,从日常餐桌上的益生菌酸奶到休闲时光中的益生菌饮料,甚至在创新食品如益生菌巧克力中也能觅得其踪迹。根据中国保健协会的数据,早在2020年之时,国内益生菌产品的整体市场规模便已经达到了879.8亿元,且相关消费市场规模已经超过意大利,位居全球第二,还仍在以每年11%-12%的速度快速增长。

在这极大的市场需求之下,自然有诸多厂商想要切入益生菌的赛道。然而,虽然益生菌制成品在市面上普及度极高,且售价也显得平易近人,给人一种益生菌生产十分容易的错觉,但在这表象之下,潜藏着的却是益生菌技术研发与规模化生产的高难度挑战。

益生菌凭借其对维护人体微生态平衡的独特生物活性作用,被赞誉为“生物芯片”,这一称谓形象地揭示了其科技含量之高。也正因如此,益生菌原料及成品在面向企业级(B端)市场的销售中,毛利率常常能达到65%,还可以“躺平”吃到下游的发展红利,凸显出了该行业所蕴含的深厚商业潜力与价值。

然而,我国益生菌产业虽然市场需求旺盛,却长期面临核心技术受限的窘境。国内市场上大部分益生菌原料依赖进口,自主知识产权菌种的研发与生产能力仍有待提升,这一短板制约了我国益生菌产业链的完整性和竞争力。

同时,业内人士普遍反映,尽管益生菌产品的广泛应用带来了市场的繁荣景象,但我国至今尚未建立起统一、完善的益生菌产品国家标准体系。这种缺失导致行业在高速发展的过程中呈现出一定程度的无序状态,产品质量参差不齐的问题尤为突出。

但也正是由于下游需求极大、技术壁垒较高、行业发展仍然处于“莽荒”期,才给了那些技术领先的益生菌企业成为“吃喝不愁”的卖水人角色的机会,而这样的企业在A股市场中仅有一家。

那么,益生菌究竟是一个多么大的市场?面临着怎样的行业现状?国产化替代的难点究竟在哪里?最有望成为益生菌卖水人的企业质地又如何呢?

1益生菌行业厚雪长坡,国产替代逻辑清晰

益生菌,又被称作“益生元”,是一类对人体有益的活性微生物,有着改善肠道菌群,促进消化吸收、增强免疫力、维持肠道健康、提高机体抵抗力的作用。过去数十年中,在人类日益提高的健康需求推动下,益生菌行业也成为了医疗保健以及消费市场关注的焦点。

而在进入2020年后,全球公共卫生事件的影响促使消费者更加重视免疫健康管理,这一背景下,益生菌产品的独特健康属性使其市场需求急剧攀升,一跃成为众多消费品类中的热门之选。

在消费者需求快速增长的同时,益生菌应用范围也不再局限于传统的乳制品、婴幼儿配方奶粉等,而是广泛渗透到功能食品、美容护肤乃至更多日常消费品领域,并在这些领域中实现了产品开发与市场接受度的双重成熟,已然成为全球营养食品产业和整个大健康产业竞相布局的战略要地。

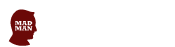

从数据来看也确实如此,据中国保健品协会,2020年国内益生菌市场规模达到879.8亿元,且预计未来仍将保持每年11%-12%的增长速度快速增长。2018年至2022年,国内益生菌市场规模从647.7亿元增长至约1093.8亿元,年均复合增速达14%,保持着较高的增速。

资料来源:中国保健协会

前瞻产业研究院

在电商销售端中,益生菌产品也同样呈现出了加速占领消费者心智的趋势。以抖音电商平台为例,2023年保健品市场规模Top3的产品分别为益生菌、胶原蛋白和维生素,其中益生菌以20.48%的市场占有率首次超过胶原蛋白,成为抖音电商中市占率最高的保健品,更是91%的增速夺下三者之最。

数据来源:蝉妈妈

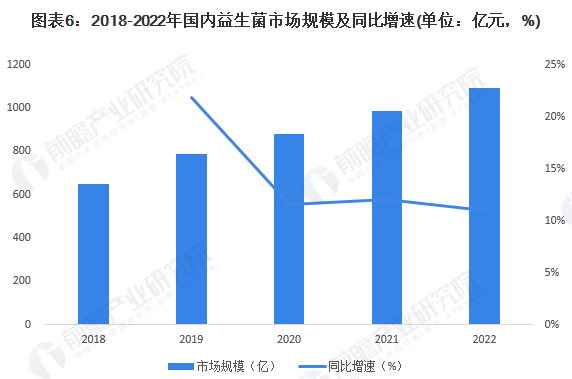

而在同其他国家的横向对比中,中国益生菌市场潜力更是巨大:发达国家的益生菌消费价格普遍高,意大利人均10.6美元,美国人均6.8美元,而我国的人均消费仅有0.4美元,这中间至少有十倍以上的增长空间。

数据来源:华经情报网

但是,益生菌产品市场的广阔,却并不意味着中国益生菌行业的健康成长。

无论是什么样的益生菌产品,全部都受制于上游菌种企业的供给。以酸奶产品为例,中国农业大学博士、北京和益源生物技术有限公司总经理葛绍阳表示,“近几十年随着益生菌功能研究的发展,酸奶作为益生菌的载体,可以将优良的益生菌带到人体体内,才让酸奶变成了如今的健康食品”,“可以毫不夸张地说,没有菌种就没有酸奶这个行业。”

而如同酸奶一样的益生菌下游产品,还有许多许多。

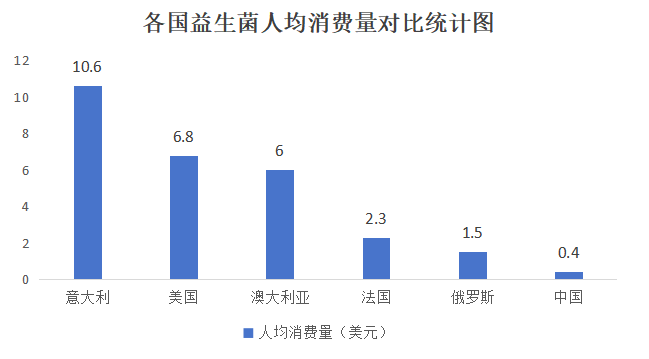

令人惋惜的是,虽然中国益生菌消费市场庞大且增长迅速,但如此巨大的市场却并不掌握于中国企业的手中,如果将终端消费的益生菌层层往上追溯,最终基本都可以追溯到两大国际巨头杜邦和科汉森身上,两家企业在全球益生菌研发与生产领域占据主导地位,市占率超过八成。

中国益生菌原料市场竞争格局

数据来源:东吴证券研究所

这种对外部资源的高度依赖意味着一个潜在的风险:一旦我国被迫停止从国外进口关键的益生菌菌种,那么即使是日常生活中常见的酸奶产品供应也可能受到影响。因此,鉴于此种依赖性所带来的不确定性,益生菌产业的国产化进程显得尤为迫切和必要,以确保国内市场的稳定供应和长远发展。

但想要对科技含量如此之高的益生菌产业完成国产替代,并不是一件容易的事。

据正解局研究,益生菌产业上游其实更加类似于创新药的研发,如果知道新药的分子结构,全球至少一半的国家能工业合成出来且做成药品,而找新药分子是最花时间和金钱的,也是大药企的核心竞争力所在。

而这,也意味着益生菌从0到1的过程对公司技术和前期投入有着十分巨大的要求,正如中国乳制品工业协会常务副理事长兼秘书长、国际乳品联合会中国国家委员会副主席兼秘书长刘美菊所说的一样,“一株高质量的益生菌,生产和研发需要非常复杂的过程,要经过筛选、基因分析、安全性评价、遗传稳定性、益生特性及生产可行性等多个环节,并且需要全产业链、多个学科共同完成”。

但国内大多为下游生产食品、饮品、膳食补充剂、动物饲料等类别益生菌产品的企业,不具备自主生产能力,也间接促进了行业上游差距的增大。

不过,也正是由于行业门槛之高、前期投入之大,更加凸显出了益生菌“卖水人”角色的含金量,而这样的企业,在A股市场中有且只有一家,那就是逐渐走出蒙牛绑定“阴影”,发力益生菌成为最强“卖水人”的科拓生物了。

2“分手”蒙牛走出复配业务阴影,科拓成益生菌卖水人

不过,虽然科拓生物是A股上市公司中唯一的益生菌企业,也是行业中含金量最高的“卖水人”,但这并不意味着公司没有烦恼,反而其正处于摆脱大客户、业务转型的阵痛时期。

而这,就要从公司的发展讲起。公司成立于2003年,由于看好食品行业前景的原因,公司多个创始人共同出资创立了科托有限,以复配食品添加剂业务为主要切入点,积极拓展乳制品企业的下游客户。

而在2014年之时,公司敏锐察觉到了益生菌市场的重大需求,便先后对多家公司及益生菌相关的商标、专利与非专利技术进行收购,并于2016年以有限公司经审计的净资产折股,采取整体变更的方式设立股份有限公司。奠定了从事食用益生菌原料、产品和动植物微生态制剂生产、经营的基础。

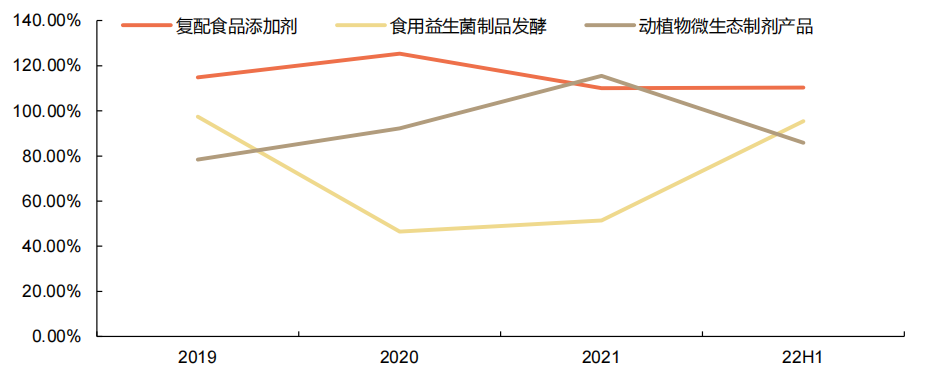

公司也在并购之后,形成了“两个基础,三大系列”的业务布局,其中主要指复配食品添加剂和益生菌相关工艺技术为代表的两大业务。

而在公司快速发展期间,相关资金不足成为了制约科拓生物进一步开拓业务的最大问题,彼时,寻求资本市场的帮助成为了公司的最佳选择,但彼时上市所看重的仍然是当期的盈利能力与持续盈利水平,为了成功登陆资本市场,科拓生物做出了在复配业务上绑定蒙牛的选择。

2020年,二者签订了复配食品添加剂的战略合作协议,蒙牛承诺向科拓生物采购复配增稠剂产品份额不低于前者需求量的70%,而后者则需要每年降价3%,而随着原料成本不断上涨,与蒙牛的协议销售价格也在逐年下降,对公司的业绩造成了极大的压力。

同时,据信风TradeWind报道,虽然蒙牛和科拓生物并未签订排他协议,但科拓生物在投资者问答时亦承认这份战略合作的协议在一定程度上也限制了其拓展伊利股份的可能性。

时至当下我们再回头看,无法说科拓生物拥抱蒙牛是一个错误的决定,毕竟蒙牛可以说是科拓上市的最大助力,但当前同蒙牛的合作,却也成为了科拓生物最大的累赘。

不过,2020年同蒙牛签署的三年合约,也将于2023年底结束,科拓是否会与蒙牛续签相关协议?如果不续签采购订单,公司的复配业务该何去何从?如果续签采购订单,能否拿得相对较高的合作价格,这些都是直接影响公司未来三年业绩的问题。

但好在科拓生物的益生菌业务增速极快,2023年上半年,食用益生菌制品创收0.86亿元,占比高达61.43%,而在三季报发布后,公司也于投资者互动平台表示,公司2023年前三季度食用益生菌制品收入占比较大,但具体收入情况需要关注公司年度报告,给了那些因复配业务前途不定而犹豫的投资者们一点点安慰。

在复配业务外,科拓生物的益生菌业务呈现出了欣欣向荣、高速发展的趋势。

如同前文中提到的一般,益生菌上游可类比为创新药企业,科研实力是最强的护城河。

而公司实控人孙天松便是复配方向首席科学家,其配偶张和平博士为公司益生菌方向首席科学家,2001年起持续带领团队进行益生菌研究,建成了中国最大的具有自主知识产权的乳酸菌菌种资源库,并在2008年完成了中国第一株乳酸菌的全基因组序列的测定,是国内乳品科学和乳酸菌分子生物学方面专家。

此外,公司还积极与中国农业大学、青岛农业大学、内蒙古农业大学等多家高校和科研机构合作,形成强大的技术开发实力。截至2022年底,公司共有研发人员51人,其中硕士、博士学历人员22人。

同时,公司注重技术创新,在研发端持续投入。据财通证券研究,公司在2017年开始益生菌领域研究后,研发费用率呈上升趋势,从2017年的4.44%提升至2022年的5.98%。2021年/2022年/2023年一季度,公司研发费用率分别为7.45%/5.98%/9%。从行业层面看,公司研发费用率位于同类公司中上游水平。

而在科研实力之外,公司益生菌业务的销售也在B、C两端同时进行。

得益于复配业务同蒙牛建立起的联系,公司同蒙牛在益生菌业务上进行了进一步的拓展,也成为了科拓生物原料菌粉第一大客户,但蒙牛益生菌采购大部分仍来自国外企业,公司与蒙牛的合作有进一步深化的空间。

在蒙牛之外,公司也与光明乳业、江中药业和现代牧业等国内领先的乳制品企业、制药企业和畜牧养殖企业均建立了长期稳定的合作关系,公司目前已形成益生菌全产业链的布局,在益生菌制品领域不断研发和拓展酸奶发酵剂、灭活益生菌制品和代谢产物等产品,并且为了满足客户的差异化需求,推出了定制化解决方案,下游客户不断拓展。

而除去B端客户外,科拓也想去下游掘金,据报道,公司创立了“益适优”“益生和美”、“百益多”等多个自主品牌直接向终端消费者销售食用益生菌产品。产品种类颇为丰富,涵盖女性款、男性款等10种不同的即食益生菌固体饮料。

而针对愈发增加的市场需求,科拓生物并没有因为短期的业绩承压而放慢脚步,反而加速了扩产的节奏,定增加码以突破产能的桎梏。

2019年时,公司食用益生菌制品产能利用率为97.4%,相关产能不足的问题在2020年IPO扩产后得到一定的缓解,但在2022年中相关产能利用率又达到了高位,公司便再次向市场募资,通过定增加码产能利用率。

扩产完成后,公司预计新增产能食品配料10000吨、益生菌原料菌粉400吨、酸奶发酵剂100吨、后生元600吨和益生菌终端消费品1200吨,复配食品添加剂、益生菌原料菌粉和益生菌终端消费 品产能将分别为现有产能的3.86倍、14.33倍和13倍,为公司未来的发展打开广阔的空间。

公司产能利用率

资料来源:科拓生物公告,申港证券研究所

整体来看,由于科拓生物的复配食品添加剂业务深度绑定大客户,受特殊时期和成本变动影响导致相关业务收入出现了一定的波动,但从长期来看,这些影响因素已经减少甚至不再。

同时,公司的食品益生菌业务就像年初投资者交流中公司提到的“未来1-2年我们都是定的翻倍增长,今年目标3亿,明年的产能也可以落地的话,我们也是往翻倍去走。随着我们内蒙工厂产量释放,还是会有比较快的增长”一样,正在以一种极快的速度发展。

而立足当下,公司正处于黎明前的最后盘整,当公司业务完全切换至益生菌行业后,无论是业绩或是估值都将迎来巨大的提升,公司市值也将在双击之下进入全新时期。

3写在最后

科拓生物在益生菌领域的深度耕耘和技术积累,为其在行业中脱颖而出并扮演“最强卖水人”角色打下了坚实基础。随着复配业务过渡期即将结束,科拓生物有望摆脱束缚,全面聚焦益生菌主业,实现业绩和估值的快速增长。

总结来说,科拓生物正处于独属于它的历史转折点,面对益生菌市场的广阔蓝海和国产替代的迫切需求,公司在经历短暂阵痛后,将迎来更为广阔的舞台。随着战略调整到位、研发投入持续加大、产能瓶颈有效解决,科拓生物有望在未来几年内展现出强劲的增长势头,成为中国益生菌行业的领军企业,为投资者创造丰厚回报。

参考资料:

1.《千亿市场外资独大 国产“益生菌”如何突围》,北京商报;

2.《比原创药还难,中国益生菌比国外差在哪里?》,正解局;

3.《绑定蒙牛“得与失”:科拓生物摆脱依赖之战正酣》, 信风TradeWind;

4.《两市独此一家,超级稀缺,壁垒极高的隐形龙头,毛利率甚至比台积电都高!》,价值事务所;

5.《科研优势铸造核心壁垒,益生菌业务高速发展》,华安证券;

6.《益生菌国产替代排头兵,打造益生菌第二曲线》,东吴证券;

7.《科研筑壁垒 拓展正当时》,申港证券;

8.《研发实力强势驱动,国产益生菌扬帆起航》,财通证券。

本文由广告狂人作者: 新识研究所 发布,其版权均为原作者所有,文章为作者独立观点,不代表 广告狂人 对观点赞同或支持,未经授权,请勿转载,谢谢!

0

-已有0位广告人觉得这个内容很不错-

继续浏览与本文标签相同的文章