万字破解lululemon五大谜题,颠覆你对品牌破圈的认知

增长黑盒Growthbox

增长黑盒Growthbox 1年前

收藏 4

收藏 4

1

【摘要】:lululemon这个品牌可能跟我们想象中不一样

“可口可乐、百事可乐和所有其他汽水就是未来的香烟。伟大的营销,糟糕的产品。”

今天的我们很难想象,这句话一度被作为品牌宣言,印在所有lululemon的购物袋上,最终送到了几百万用户手中 - 无辜躺枪的两大巨头,曾愤怒地派出法务团队与其缠斗多年[1]。

这种嚣张的个性仿佛有无穷的魔力,让lululemon从一个加拿大的街边店成长为横跨全球的服装巨头。

不过,就在lululemon市值创历史新高之际,10年前隐退的创始人威尔森(Chip Wilson)却公然跳出来打脸:“lululemon正试图变得像Gap一样,为所有人做所有事。而我认为,品牌的定义恰恰是你不能面面俱到……你必须明确,你不希望某些顾客光顾。”[2]

他不止一次表示,高速扩张会让品牌迷失自我 - lululemon这家曾经伟大的公司,正在变得平庸。

在我们看来,且不评价lululemon成功与否,这背后反映的矛盾其实是所有企业管理者都在关注的难题:品牌破圈。

当品牌从小众走向主流,如何在保留品牌独特性的同时,把货卖给更多人?

尽管市面上已经有很多关于lululemon的研究和分析了,但我们还是决定将它作为标杆去探索品牌破圈的逻辑和策略。历经两个月时间,我们进行了大量用户调研、门店探访、数据挖掘等工作,最终获得了一些颠覆常识的认知。

接下来,本文会逐个破解lululemon的五大谜题,为你带来新的思考:

-

逻辑之谜:lululemon的破圈为何与众不同?

-

下沉之谜:高端品牌形象怎么做到向下兼容?

-

规模之谜:去中心化零售如何走向中心化?

-

增量之谜:去哪里找到更多的消费者?

-

翻车之谜:lululemon曾经的失败教训是什么?

文章很长,如果你没时间看,可以先关注我们,也顺手把PPT报告领了。

1. 逻辑之谜:lululemon的破圈为何与众不同?

要研究lululemon的破圈路径,得先回答一个商业模式的问题:lululemon到底在赚谁的钱?

大家或许听过lululemon的发家史:创造一个让中产女性为之狂热的生活方式,这群高消费能力的人就会源源不断为之买单 - 按照威尔森自己的说法,lululemon的顾客就是年入10-15万美金、未婚、高学历的32岁的“超级女孩(super girls)”。

不过,我们用常识想想,自己身边能有几个年入百万的女性精英?

根据数据推算,在lululemon最大的北美市场仅有400万人符合上述条件。也就是说,哪怕在100%渗透率的前提下,每人每年都买10条100美金的瑜伽裤,lululemon只能赚40亿美金。事实上,lululemon在2023年的营收接近100亿美金。

对于品质的高要求,注定了lululemon无法像快时尚品牌一样不断拓展SKU。其早年的品类和款式非常单一,就算顾客的复购率再高,围绕一小波有钱人做生意的天花板并不高。

所以只有一种可能:lululemon根本不靠“超级女孩”赚钱。

十几年之前,时任CEO克里斯汀(Christine Day)道出了背后的秘密[3]。其实lululemon一直都有两类完全不同的用户:

首先,lululemon最忠诚的客户的确是“超级女孩”,被称为目标顾客(target customer)。整个品牌文化就是围绕她们去构建的,也是品牌最先渗透的人群。虽然这些人在参与活动、口碑传播上非常积极,用大量的行动为lululemon投票,但这些白领精英有更多的品牌选择空间,对lululemon销售额贡献不是最大的。

她们真正的角色是诱饵(attractor),也就是行走的”广告牌“。作为瑜伽爱好者、铁人三项运动员、跑步者等,她们自身就是当地社区中的运动潮流引领者,自然吸引了另一类核心顾客(core customer)的追随。

核心顾客年龄通常在40-45岁,或许没有目标顾客那么喜欢运动、追求时尚,但对于生活品质的要求却很高,比普通中产更加富有。她们真正用钱为lululemon投票,舍得花大价钱去买产品,从而构成了lululemon主要的收入来源。

因为,核心顾客们认定这种生活方式“让自己看起来更像32岁”。lululemon先通过一群人的生活方式“建圈”,再让它“破圈”成为另一群人的梦想。

这个路径不仅沿用至今,还扩展出一类兴趣圈层,即青少年和Z世代。相当于在“超级女孩”的成长之路上就提前做了布局,他们现在没钱不代表未来没钱。lululemon今天的战略早就不是聚焦瑜伽运动,而是范围更大的潮流时尚,所以会瞄准对时尚最敏感的人群。顺便一提,lululemon已经是美国青少年第三喜爱的服装品牌了[4]。

(资料来源:lululemon investor day)

在中国市场,我们同样观察到lululemon的客户有两种明显的分层:

-

一类是普通客户,购买频次高,单次消费金额低,年消费万元以内;普遍是一线白领、金领人群,同时包含兴趣和目标圈层。她们有运动需求、注重时尚和审美,大部分没有财务自由,但喜欢小资生活精致感。

-

一类是VIP客户,购买频次低,单次消费金额高,年消费能够高达5-10万元;普遍是更加下沉的、年龄更大的企业家及家属、商务政务人士。这些核心顾客事业有成,但运动不频繁,生活低调,消费lululemon相当于把一部分奢侈品的预算转移过来。

在部分地区门店,普通客户能够占到用户量的8成以上;但从实际消费的角度来看,VIP客户占了总销售额的3-5成。

先建圈,后破圈似乎也不是什么新鲜事,为什么说lululemon与众不同呢?

在我们看来,lululemon的逻辑更应该被称作“品牌套圈”。

常规破圈思路是先打透一个精准的人群,然后再攻克下一个有潜力的。这就造成不同圈层之间相互割裂、联系很弱。每打一个新人群,就要推出新的产品和营销体系,甚至推出子品牌来适配,必然多花钱到广告上。圈层之间更像是“平行叠加”的关系。

比如我们之前研究过珀莱雅,在年轻化市场破圈非常成功。但前提是专门为新人群定制了新成分、新渠道,重新去满足他们的需求。年轻人并不会因为自己妈妈在用珀莱雅,所以自己觉得很酷也想用。

而lululemon各个圈层是不断“嵌套”到超级女孩身上的,初始的圈层与扩展的圈层有很强的关联性,第一个圈层在日常生活中自然带动了后面圈层的消费决策。尽管圈子变大了,但一套产品和营销体系可以包容所有人。得益于圈层连带的“复利”,lululemon的营销费率一直保持在2-5%,远低于服装行业10%。

lululemon中国区1号员工Flora,在完成整个中国市场从0到1后总结了心得:“人和社群是品牌的基石。当形成了这个社群,找到了核心的客群,并且和大家产生共鸣,忠实的客群又进一步产生裂变。有了这样的基石,后续就只需要复制和加速。”[12]

我们用雪花结晶的形成来打个比方:先有一粒尘埃作为稳定的内核,周围游离的水蒸气就会主动凝聚过来,与内核产生链接,从而让结晶慢慢生长,比原来大出数百倍。

回顾lululemon早年发家的历史,就是依靠房地产的模型去“套圈”[3]:

-

首先进入一个城市最富裕的市区(urban affluent),在目标顾客最密集的地方构建起品牌忠诚度的基石。由于目标顾客的画像与星巴克高度重合,所以只需要跟着前三家星巴克的轨迹开店即可[1]。

-

其次进入普通市区(urban),这里往往是目标顾客和核心顾客的混合体,从而产生凝聚效应扩大影响。

-

最后进入富裕的郊区(suburban affluent),可以触达更广泛的核心顾客&其它类型受众,真正打开销路。

2. 下沉之谜:高端品牌形象怎么做到向下兼容?

lululemon的破圈具备上下兼容的特性,算是用一群比较有钱的人,同时带动了一群很有钱的人和普通人。

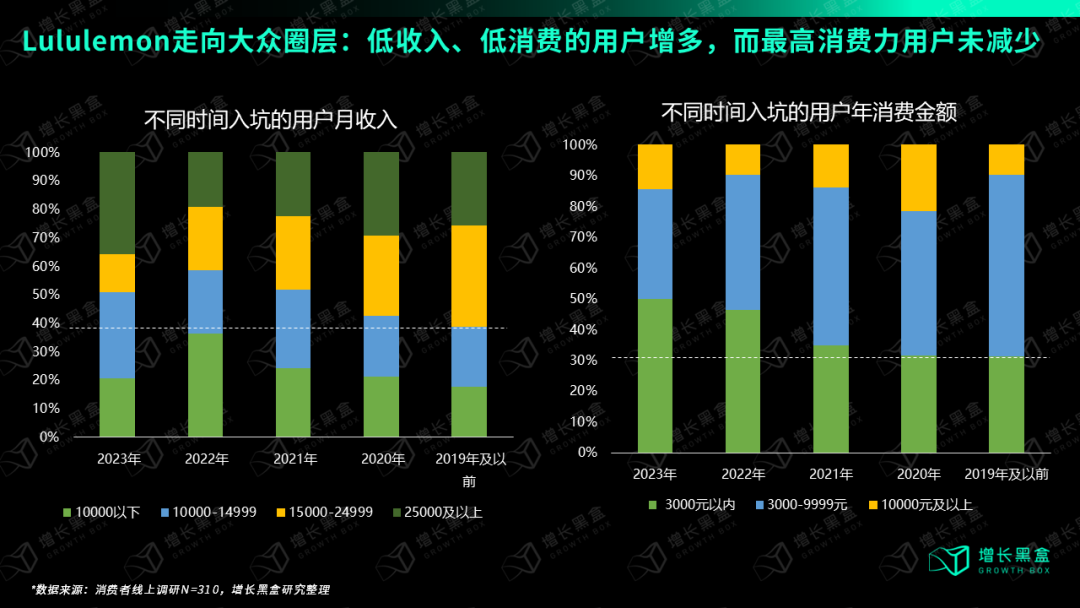

从lululemon用户抽样调研整体上看,64%月收入在15000元以上,62%购买金额每年超过3000元。但是,我们将不同年份入坑(首次购买)的用户拆开看,就能发现月收入15000以下的用户占比在变高、年购买金额3000以下的占比在提升,向下兼容的程度更高了。

但收入更高(大于25000元)、购买力更强(大于10000元)的用户占比基本稳定。

根据公司内部的预估,品牌在中国的市场容量就有上亿级别,但目前的客户体量只有千万级别,市场潜力足够挖掘好几年。

虽然lululemon向上破圈的路径早就跑通了,但在中国市场显然是走大众路线、向下兼容的增量会更大。因此近期lululemon无论是线上还是线下,都在往更加下沉的渠道在走。

不过,拒绝“下探”似乎成为了高端品牌的共识。因为高端品牌一旦降低门槛,势必会稀释品牌的独特形象,降低品牌在老客户心中的价值。高端品牌就是要”端着“,卖的更贵而不是适应更多人。

比如很多年前,Burberry、Tiffany、Gucci都尝试过推出廉价的“引流款”产品,从而吸引更多的新用户入坑。这在短期内显著的提升了销售额,却也使得品牌logo普遍到“烂大街”。在舆论的批评之下,品牌不得已停止了这种下探策略。

lululemon走向大众的过程难道不会让品牌形象被稀释吗?

2014年,哈佛商学院在研究中提出了一个截然不同的观点:在某些条件下,品牌下探反倒会让品牌升值。品牌的独特性不一定要通过设置门槛来实现[13]。

该研究首次提出了“品牌游客(brand tourist)”理论,认为品牌就像国家一样,大量移民的涌入可能会引起国家公民的不满,但是大量的游客涌入 - 那些欣赏当地但不打算长期居留的访问者,通常会提升一个国家的地位。

举例来说明公民、移民、游客的关系:

-

我买了一个爱马仕的经典款包,并且我是爱马仕的忠实粉丝,那么我是品牌公民;

-

我只买了一个爱马仕的钥匙扣,就觉得自己能融入爱马仕的圈子了,那我是品牌移民;反之,我不认为自己的身份和爱马仕有什么关系,但依然欣赏这个品牌,那我就是品牌游客。

论文作者通过奢侈品、教育、互联网、体育等多个品牌用户调研,验证了“品牌游客”会对品牌形象产生积极作用 - 将非公民定位为品牌游客,会在公民中产生积极的感受。当一个品牌的新用户中游客的占比越多,就对品牌下探型破圈越有利。

对于公民来说,内心其实希望游客变多。逻辑可以这样理解:假设你是个追星族,你肯定会不遗余力将自己的idol推荐给身边的人。idol越有名,欣赏的人越多,才越凸显自己作为粉丝的地位。当你跟别人提起自己的idol,自然希望对方回答一句:我听说过这个明星,很出名、很优秀 - 这就是对你间接的夸奖。

我们尝试将这个理论应用到了lululemon用户的调研中。

首先,lululemon有一个规律:所有最新款、核心款产品从来不打折,反而是用限量来做饥饿营销。平时打折的产品几乎都是非核心款、周边品类。

那么这个模型就可以简化成:只观察“新增用户”的静态情况,通过非打折产品(核心款)入坑的就是公民,而通过打折产品(周边款)入坑的就是非公民。

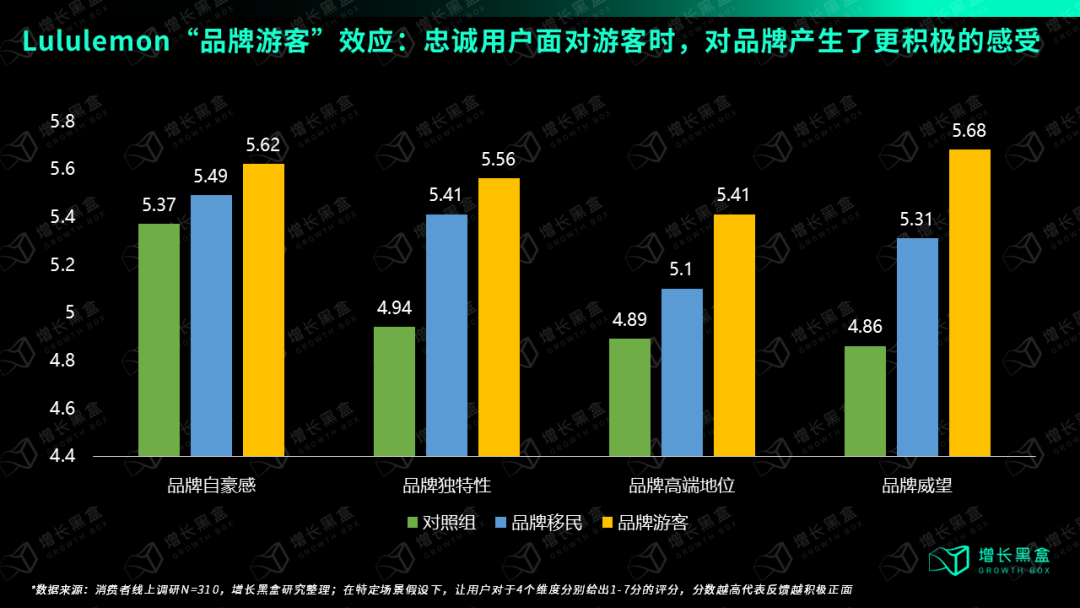

我们据此用场景假设的方法调研了公民在面对两种非公民的态度:

移民:购买了半价折扣的产品,并且认为自己是lululemon社区中的一员

游客:购买了半价折扣的产品,不认为自己是lululemon社区中的一员,但是欣赏&仰慕这个品牌

(对照组:公民不知道新用户的身份)

结果显示,从品牌自豪感、独特性、高端地位、威望四个角度来看,公民在面对游客时都展现了比移民更积极的态度- 这与论文中的结论高度一致,lululemon这个国家的游客越多,公民就对国家的形象越认可。

实际上,抽样显示lululemon的游客占比高达36.5%,同时高于公民(36.1%)和移民(27.4%)。这代表品牌下探破圈的过程中的确有更多“路人粉”加入,让品牌形象在“脑残粉”心中更上一层楼。

那为什么lululemon有如此高比例的品牌游客呢?

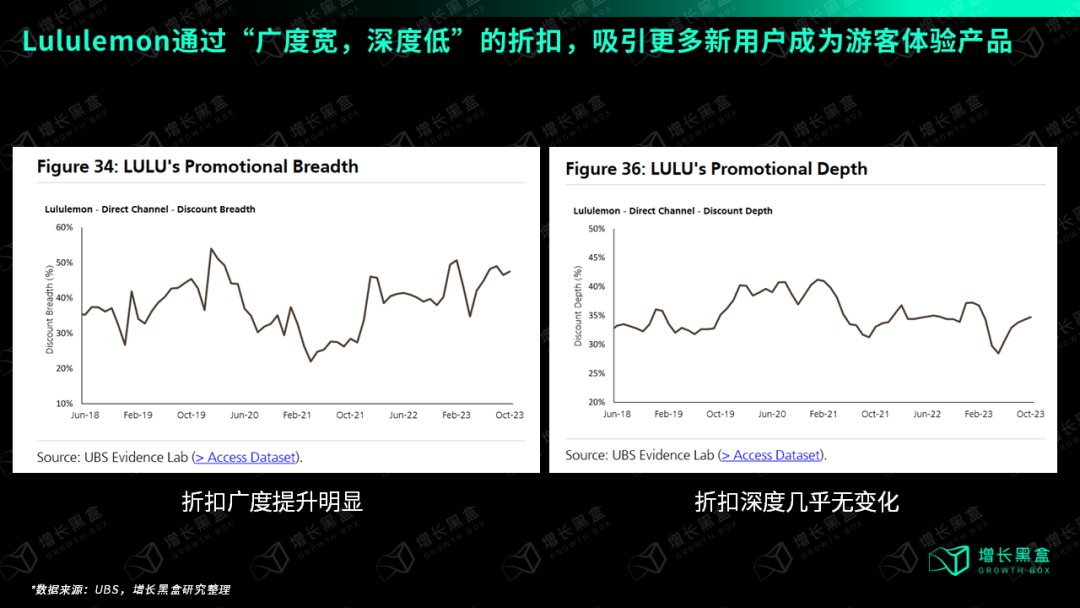

我们认为第一点原因是:折扣活动本身就是一种招揽新用户入坑的手段。与其他服装品牌不同,其主要目的并不是清库存,而是给路人提供了一次尝试的机会,更像市场教育。

我们观察到,2023年lululemon的折扣活动频率比前一年要高出20-30%,这包括了国外的WMTM(we made too much)和国内的热汗回馈等。不过,lululemon打折的方式有个很大特点:折扣广度很大,参与折扣的SKU数量很多;但折扣深度不高,每件商品的折扣力度都很小。

左图显示,国际市场折扣广度从2018年到2023年提升了10%以上,而右图中折扣深度几乎没有变化。

而在国内市场,lululemon在官网、门店等核心渠道的平均折扣率都在九折甚至九五折,非活动期间根本不打折。其原本用于打折的预算实际上转移到了零售体验、社群等成本中,但限时限量的打折活动越来越多 - 通过数据监测,我们发现12月热汗回馈活动带来了一波GMV暴涨。

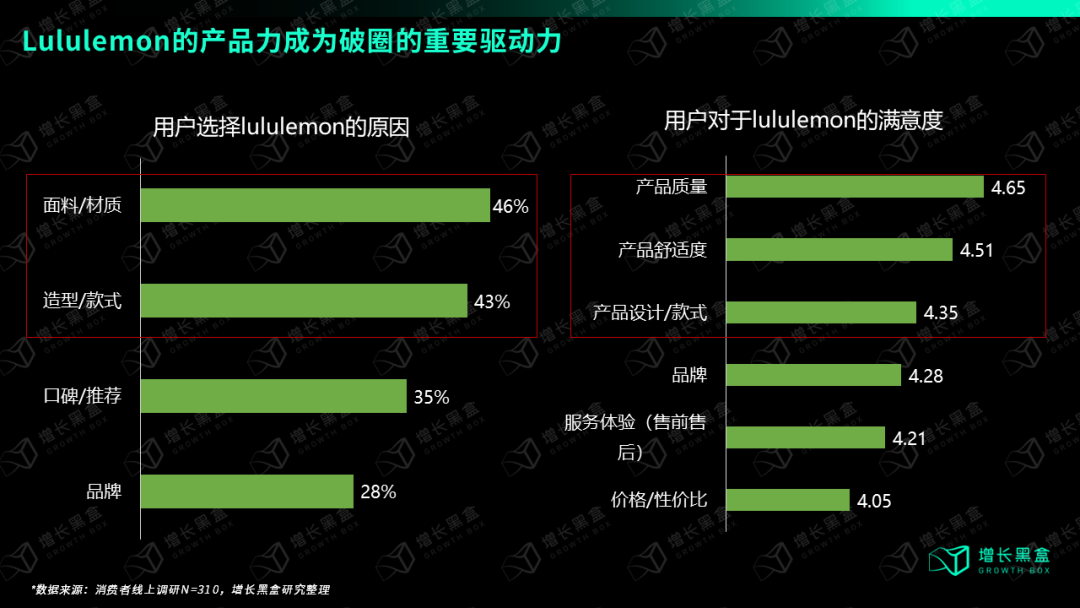

第二点原因是:lululemon强大的产品创新能力,让好产品成为不同圈层用户通用的价值准则。即使新用户不去狂热的追随品牌文化,也会欣赏产品质量。

调研显示,lululemon更吸引用户的是产品本身,比如面料材质和款式造型,其次才是社交传播和品牌效应。而从满意度评分来看,产品质量和舒适度超过了其他所有选项。或许,并没有那么多新用户看重lululemon的品牌文化和圈层感,就是因为穿着舒服、时尚感在线才来入坑,产品的价值大于意识形态。

这也从侧面说明了,品牌破圈不能只依靠营销包装能力刻意营造独特性,最终要回归到能否做出真正满足消费者需求的产品。想要高端品牌形象在市场下探中不被稀释,还要靠过硬的产品设计和质量。

而lululemon持续做产品创新的驱动力,是DTC模式下的用户洞察能力。

10年前,《华尔街日报》形容lululemon就像服装行业的“异类”:不做焦点小组访谈、不做大数据分析、甚至连CRM工具都没买。

公司对于客户的洞察,全部来自一线店员的观察:通过记录老客户的喜好、特点、产品反馈,从而像真的朋友那样了解他们,堪称“人肉CRM”。比如,公司特意将衣服折叠桌放在试衣间附近,而不是后面的房间,以便员工可以“偷听”用户的抱怨和投诉[6]。

那么在核心的瑜伽产品之外,lululemon究竟打造出了哪些切中消费者需求的周边品类?

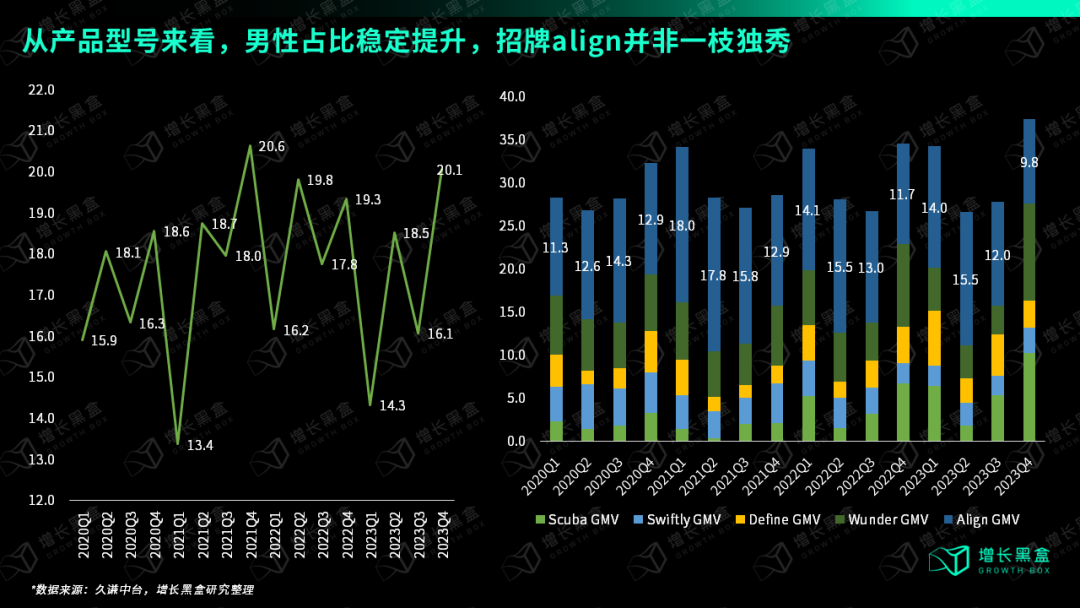

根据久谦中台的数据,我们发现首先是性别的跨越,lululemon不再有女性专属的标签,电商渠道男性产品的销售额占比一直在上升,同时产品线也变的更加丰富、男女通用,标志性的align瑜伽裤产品线并不占大头。而我们也了解到从2019年到2023年,男性消费者的占比从个位数一路上升超过了30%。

其次是场景和品类的拓展。lululemon的产品场景从单一的瑜伽转向跑步、户外、训练等,满足了用户更加多元的需求,也契合了国内市场当前的潮流。

lululemon更加大众的运动休闲产品已经成为最大、增长最快的品类,全面超越瑜伽。

3. 规模之谜:去中心化零售如何走向中心化?

我们之前的研究显示:lululemon之所以能够靠power of three战略驱动增长(即社群营销、产品创新、客户体验),最关键的基础是在DTC模式+去中心化的组织架构。每家门店如同一个独立的BU,有着极大的自治权和高人才密度,可以自由的制定从战略到战术的规划。

而其它头部鞋服品牌以经销主导,更重视规模化扩张,零售体系都是中心化、标准化的。总部才是大脑,区域门店只是总部政策的执行者。

不难理解,当一个品牌规模较小的时候,还是靠人来构建零售体系,一切都可以个性化、自治化。虽然这种模式可以把坪效做到很高,却是“规模不经济”的:首先是公司人才供给跟不上,其次是触点、服务的承载能力跟不上。

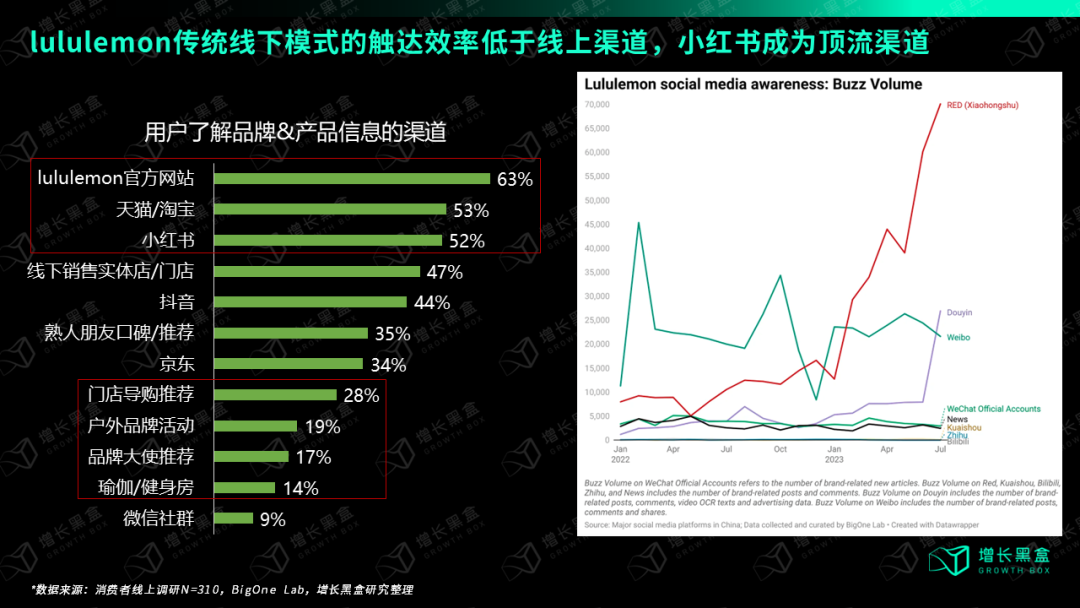

在以往的认知中,lululemon最擅长社群营销,比如在中国区就签约了上千名“品牌大使”来组织线下活动,给门店拉新和促活起到了巨大作用。然而调研显示,在今天用户往往选择以小红书、天猫为代表的线上渠道来获取品牌信息,去中心化的线下模式效率并不高。

国外有忠实粉丝观察到,公司的资源正在从品牌大使模式(sweat collective)向社交媒体创作者网络(content creator network)倾斜,甚至在去年削减了品牌大使的福利 - 这明显是为了追求更大的规模效应[14]。

既然走向中心化是扩张的必经之路,lululemon如何才能保留去中心化的独特优势呢?

公司CEO在2023年Q1的财报电话会上表示过:为了加强中国市场的品牌心智,除了靠传统品牌营销campaign外,lululemon还会持续加大投资:

-

数字化传播渠道建设

-

微信生态,特别是用企业微信强化社区建设

于是我们立刻去监控了lululemon上百个私域社群和公域渠道,结果发现了几个让人震惊的数字:一个月时间里,平均每天每个群要发送超过60条消息,其中35条是图片 - 即私域每天要发布4000张图片,总计超过11万张!

为什么会有这么多营销素材?通过AI算法的识别发现:私域的图片大多属于日常穿搭照,而它们来自2000多个小红书的账号 - 即小红书源源不断为私域提供销售物料。

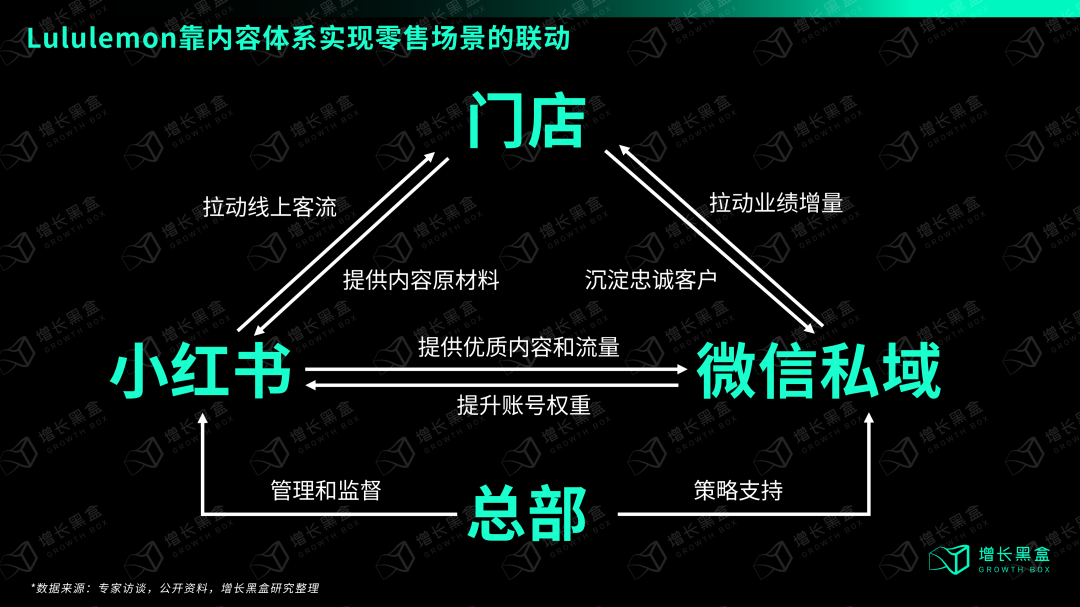

此时我们有了一个大胆的假设:内容体系才是关键所在 - 将导购能力数字化,借助内容链接消费者和全域零售场景。通过去中心化生产和分发内容,再经由中心化管理监督,从而解决个性与规模的矛盾。

经过多方面调研,我们最终还原出了一套线上线下、公域私域联动的“组合拳”:依托门店导购打造KOS,通过小红书传播内容并引流线下,再利用企业微信拉动线上增量。这不仅保留了导购的个性化元素,还能够通过规模化的方式线上传播,同时在总部的管理下减少风险、提升运作效率。

我们先看第一层:用去中心化的方式生产海量内容,联动线上线下。

-

lululemon每个门店都鼓励员工自行开设小红书账号,并作为一个普通消费者身份定期晒出新品穿搭、生活分享等笔记。同时,门店也会开设官方账号,以员工身份推送笔记。

-

2000多个KOS账号 绝大多数是“用爱发电”的模式,员工凭借兴趣在运营,总部并不会额外付出成本;而10-20%的账号会由小红书提供的KOS系统集中管理,导购生产内容但总部中心化管理,并考核引流到店等指标。

-

门店内会有专门的空间(试衣间附近)供员工每天试穿新品、拍摄图片和视频,从而不断为小红书账号提供内容更新 - 这往往被员工称为“带薪试衣服”。

-

小红书KOS账号发布的内容,能够产生大量用户互动。我们预估,全国100+门店每天能够产生上千条账号私信,通过引流进店额外带来10%以上的客流增量。也经常会有用户拿着小红书的笔记,进店问是否有同款。

那么,这些去中心化内容带来了哪些规模化的价值?我们根据数据推算:在近2-3年,lululemon所有KOS账号生产了37万条内容,带来了450万粉丝、近千万互动。如果按照小红书大盘CPE来估算,这些内容相当于白嫖了3个亿的广告费 - 几乎相当于lululemon中国全年的总营销费用了。

随后来看第二层:让内容产生复利效应,联动公域私域。

-

lululemon每个门店仅配备一个企业微信号,由店内员工轮流管理、回复私信消息。通过笔记中露出二维码、手机号,直接引流微信号。新用户在经过朋友圈、私信等一系列孵化后,就会加入社群,进而到店下单。

-

社群是lululemon私域最主要的运营形式,总部会有专人管理各个门店的企业微信群,每天在社群中推送大量的图片、小程序、视频等,活跃度极高。而小红书KOS账号产出的内容,会被作为每天社群运营的内容素材,二次复用。

-

当用户在社群中看到KOS的穿搭图片后,会产生进一步了解的需求,从而到小红书再次搜索lululemon相关内容,回流KOS账号并提升了权重。

-

社群中推送的小程序、海报,是通过渠道码直接归因到门店业绩的,私域的价值可以被有效衡量。我们预估lululemon私域的GMV占比在10%左右(约7亿)。

那么,群里推了这么多内容,对于用户到底有价值吗?

通过消费者走访,我们发现一个有趣的例子:由于lululemon是个非常“政治正确”的品牌,所以大量产品图的模特会用黑人、胖子等。然而,国内许多消费者无法接受这种审美,经常能够看到用户吐槽模特丑。

但是,如果要重新定制一套本土化的产品主图体系,从拍摄到上架的时间很长,甚至会耽误上新节奏 - 这些几分钟就能拍好的KOS穿搭照,就成为了最好的替代品,且不影响官方调性。

如果用户不习惯政治正确的审美,就会去微信群和小红书找KOS的非官方照。这显然对于转化成交有着很大的促进作用。

内容上的“组合拳”能够让品牌保留个性的同时,具备服务上亿人的能力。从lululemon的用户行为中,也可以观察到鞋服零售一个普遍的趋势:今天消费者购买决策的链路更依赖全渠道,而不是通过单一的触点完成。所以,全域联动的内容体系才是零售场景的最优解。

4. 增量之谜:去哪里找到更多的消费者?

对于lululemon来说,最有价值、最稀缺的其实是人群资产 - 这个破圈的系统必须远远不断地注入高消费力人群作为燃料,作为新增量的驱动力。

消费者在哪里,品牌就要去哪里,海外市场和电商渠道就成为了新的金矿。

首先,lululemon曾经做过一次全球用户调研,数据显示北美市场的品牌认知度已经非常高了,而中国大陆仅有7%,这其中“地缘套利”的机会不言而喻。有小道消息称,早在2019年lululemon内部业务大会上,CEO就要花四分之一篇幅来讲中国市场。

(资料来源:lululemon investor day)

现任CEO提到,lululemon的国际化拓展并非盲目出击,而是有一套完整的决策逻辑:通过名为“汗水指数(Sweat Index)”的公式来计算数据,以衡量当地市场容量、高端运动服装潜力水平以及消费者积极健康的生活态度。因此lululemon不仅能以居民收入水平来看待市场空间,还可以评估入场的最佳时机[16]。

有人推测这套高度机密的算法,原理是筛选出获客成本低、LTV高的市场区域[17]。

我们发现lululemon在中国市场不仅达到了70亿规模,占比生意超过10%,还保持了全球各区域最高增速。

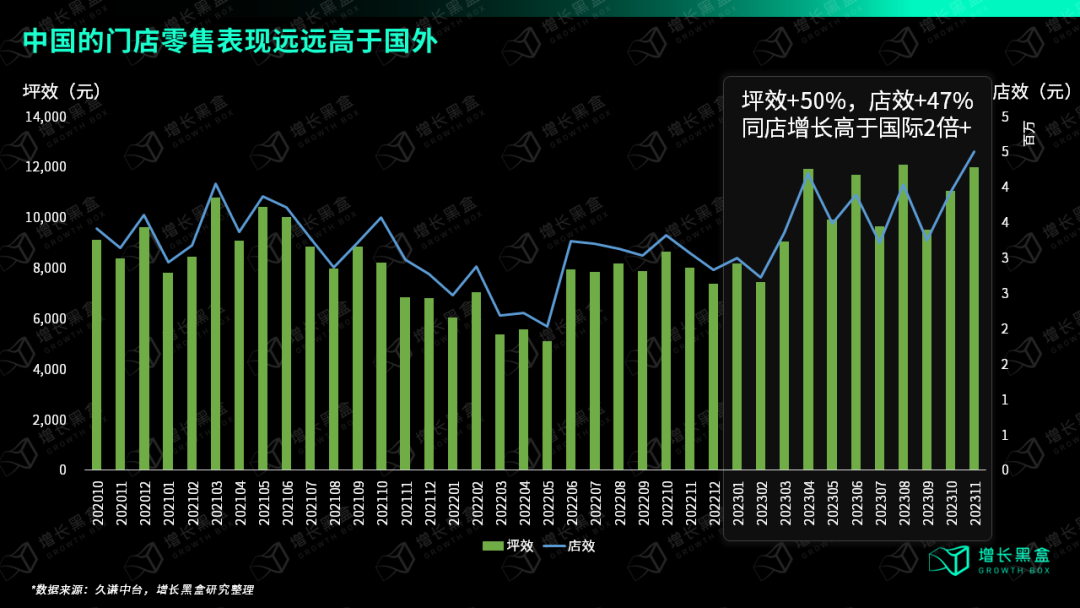

根据久谦中台的零售数据,中国地区的门店坪效、店效依然保持强劲增长;在门店数量不断扩张的情况下,同店增长率可以高达30%,比北美地区高出2-3倍。

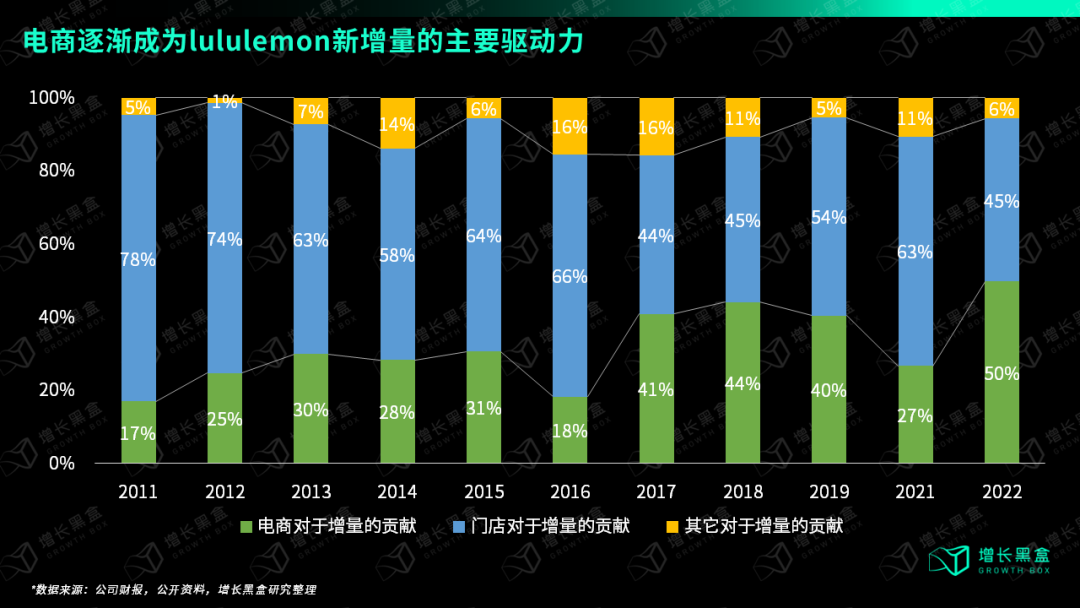

其次,既然lululemon每年的营收都在增长,那不妨看看增长是由什么驱动的,即:每年营收多出来的这部分新增量(与前一年的营收差值),到底是从哪来的?为什么它总能比前一年多赚钱?

按照年度来拆分渠道类型对于新增量的贡献,就能发现:电商的贡献程度每年都在上升,从2011年的17%到了2022年的50%。lululemon每年比去年多赚到的钱,有一半都是靠电商。而从总营收角度来看,当前ululemon的电商占比已经超过了线下门店。

早在2010年之前,lululemon就在创始人威尔森的带领下布局电商了。但受限于当年的互联网技术,网站的用户体验无法满足品牌调性,只能作为清库存的渠道。威尔森坚持要把电商做下去,一直熬到2013年之后技术成熟,lululemon官网最终成长为真正的“超级门店”。

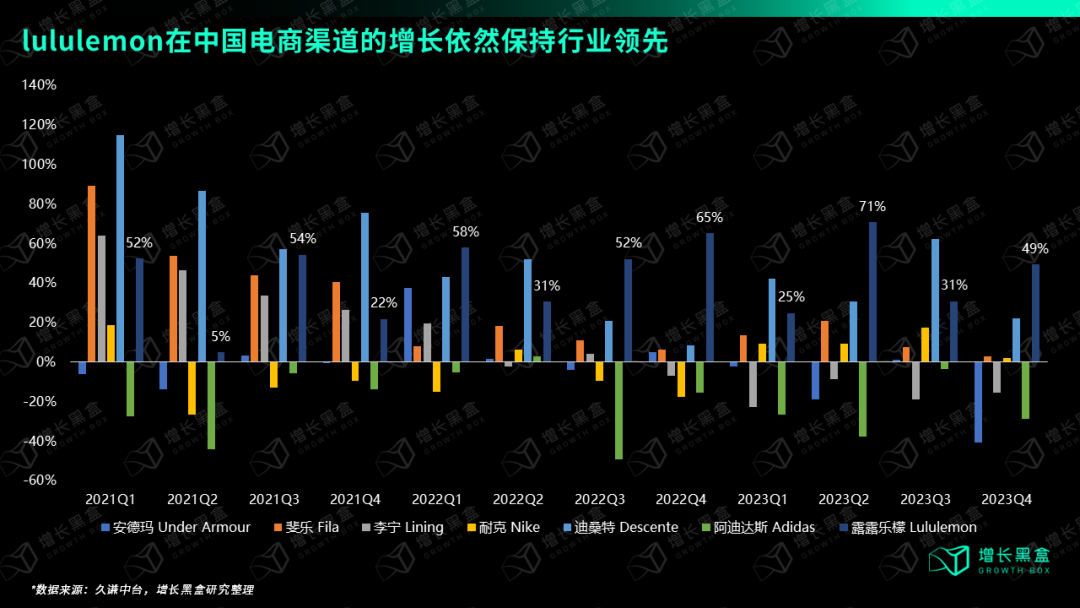

中国市场上,在头部运动品牌普遍增长乏力的情况下,lululemon中的增长速度依然是TOP级别。

威尔森一直认为,能够赶上电商的浪潮,还是靠线下零售打下的基础 - “没有门店去做电商必然会失败”。lululemon的门店数量恰好能够让用户建立足够的认知,却不至于像快时尚品牌一样遍地都是。在提升电商的交易效率的同时,也保证了品牌高端调性[11]。

综上来看,出海和电商给lululemon提供了更大的“人群包”资源,押中了更强的红利。

5. 翻车之谜:lululemon曾经的失败教训是什么?

我们有必要提醒一下大家:lululemon的破圈之路并非一帆风顺,而是有一段不为人知的“黑历史”,比去年花西子的翻车还要惨。

那么,lululemon掉入的陷阱是什么呢?

它最终还是踏上了鞋服行业的老路:疯狂开店、压库存。

从零售角度来看:2005-2010,lululemon用六年才开出87家门店。而2011-12两年就开了87家,开店速度提升了3倍!

但是,速度与lululemon“品牌套圈”的特点是违背的,无法匹配其最初的零售模型。

-

早年lululemon开店的秘诀很简单:区域开店之前的12-18个月,通过建造showroom来构建品牌认知度。showroom并不是正式门店,只用一周三天来卖货,剩下时间做社区活动、拓展品牌大使等,从而刺激消费需求。等正式开店时,起步销售就能拉到很高的水平,所以现金流回报周期很短。在单店模型高度可控的情况下,就能准确测算现金流,也能拿到更多的贷款去开新店[3]。

-

lululemon的员工与顾客的画像高度相似,而且95%都是女性。这就带来了一个问题:其中大多数人都会生育两名孩子,而且每次都会休一年产假。为了不让高素质员工断档,lululemon经过多年才摸索出一套机制,必须提前6个月开始储备新人才[1]。

-

part1提到,既然lululemon开店存在一个“套圈”的序列,那选址就有严格的要求和节奏控制。

如果拔苗助长,一方面造成了管理混乱,另一方面就是零售体验的下降 - 短时间里哪有这么多合适的选址?去哪找这么多高素质的店员?作为基石的精营人群又如何积累?“套圈”的节奏就被打乱了。

可以看到,虽然lululemon门店增加了很多,但同店增长率却创下历史新低,坪效也进入了下滑的状态,整整持续了5年。在北美,作为曾经坪效仅次于苹果的零售标杆,这个表现只能用糟糕来形容。

从库存的角度来看:由于要给接下来的扩张做准备,lululemon必须储备大量库存。2011-12接连几个季度,公司的库存增长率都在50%以上。

但问题是Lululemon不拥有任何生产设施,到今天都是纯OEM模式。它从50多家供应商那里采购必要的面料,然后交给20多家工厂去生产。而最核心的luon面料占公司总用量30%,十年来却只有中国台湾Eclat Textile Co这一家供应商。

如果外包公司远离国外制造中心,质量监控能力就有很大阻碍。lululemon当年的供应链管理能力还未达到一流水准,短时间内交给上游这么多订单压力,谁能保证工厂不出问题?

lululemon的库存从2011年就开始大量积压,2016年后才逐步恢复正常,给财务带来了很大压力。

“因为对自己创立的lululemon失去了信心,我竟然靠着买卖nike和under armour的股票大赚一笔,这真是莫大的讽刺!”

威尔森在自传中写道,2013-2017年是lululemon“失去的五年”,投资任何一家竞品的股票,都会比自己创办的公司更赚钱[1]。

2013年,lululemon已经创造了股价4年翻18倍的巅峰。然而,从当年1月开始,公司突然接到大量用户投诉:其经典款的瑜伽裤太“透”了,如果去做俯身的瑜伽动作,那就相当于没穿裤子。

麻烦的是,所有采用Luon材质的裤子都有问题 - 而这批货占到所有女士下装库存的17%!为了挽回用户口碑,lululemon不得不花费6500万美金的代价,在2013年3月召回了所有存在问题的产品[6]。

本来用户们都期待着一个真诚的道歉,不料创始人威尔森在采访中神补刀:“坦白说,有些女性的身体实际上并不适合瑜伽裤......更重要的是对大腿的摩擦,一段时间内有多少压力。”[7]

整个舆论立刻炸了锅:裤子质量不行,反倒是用户自己身材的问题?

回想一下去年某头部主播的翻车,可谓是惊人的相似:“有的时候找找自己原因,这么多年了工资涨没涨, 有没有认真工作?”

到底是媒体恶意剪辑,还是他自己太嚣张,真相不得而知。但可以确定的是,lululemon的业绩因此大受影响。

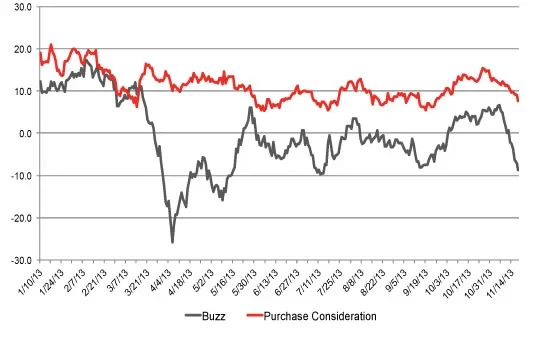

数据显示,在事件发生的一年内用户对lululemon的购买意愿,已经降低到原来的三分之一(红线);而关于品牌的认知,也从正面下降到负面(黑线)[8]。

这次事故带来的不仅是当下的信誉和库存受损。由于公司忙着去弥补产品召回带来的库存空缺,精力都在旧产品上,导致产品创新没跟上,市场竞争力下降。而同时期under armor、nike甚至gap都表现优异。

另一方面,公司因此事件产生了巨大管理层变动,甚至威尔森本人都被踢出了董事会,导致延误了Q4的销售旺季。而lululemon40%的销售额都来自于Q4。

到了2014年,lululemon的市值基本上已经腰斩了。幸亏lululemon有DTC模式支撑,利润率比一些奢侈品还高,这才能够在2018年走出低谷。

6. 结语

至此,我们得以从lululemon身上看到一个顶级品牌不断破圈的逻辑和路径:

-

依托超级女孩群体“建圈”,用稳固的基础不断凝聚大龄和低龄人群实现“破圈”,从而在圈层之间产生联动性,用“品牌套圈”来形容更贴切。

-

通过用户洞察驱动产品创新能力+特殊的打折策略,大大提高了品牌游客的占比。所以在高端市场下探的过程中,没有过多稀释自身的品牌形象。

-

用数字化内容作为链接用户和零售场景的纽带,充分发挥去中心化的特长,同时在中心化管理下保证了规模化和标准化。从而能够有条不紊的迎接新增量。

-

攻克海外和电商渠道,在饱和的线下零售市场之外找到更大的人群资产,成为长期破圈的燃料。

lululemon在其中踩过的坑,也值得我们警惕:过快的扩张非但不能促进破圈,还会给品牌带来巨大的打击。

在服饰行业,我们能看到众多品牌曾陷入死循环:通过开店、压库存来扩张-》误判了市场趋势&扩张过快-》扩张受阻,库存积压-》大幅降价清库存-》品牌贬值

过去,lululemon在中国市场一直保持着慢节奏来打基础。而最近3年,它明显加快了商业化收割的节奏,试图实现更大的野心。

我们认为lululemon能否走的更远,很大程度上取决于自己定了多高的指标。如果速度过快,恐怕又会陷入2013年的危机。

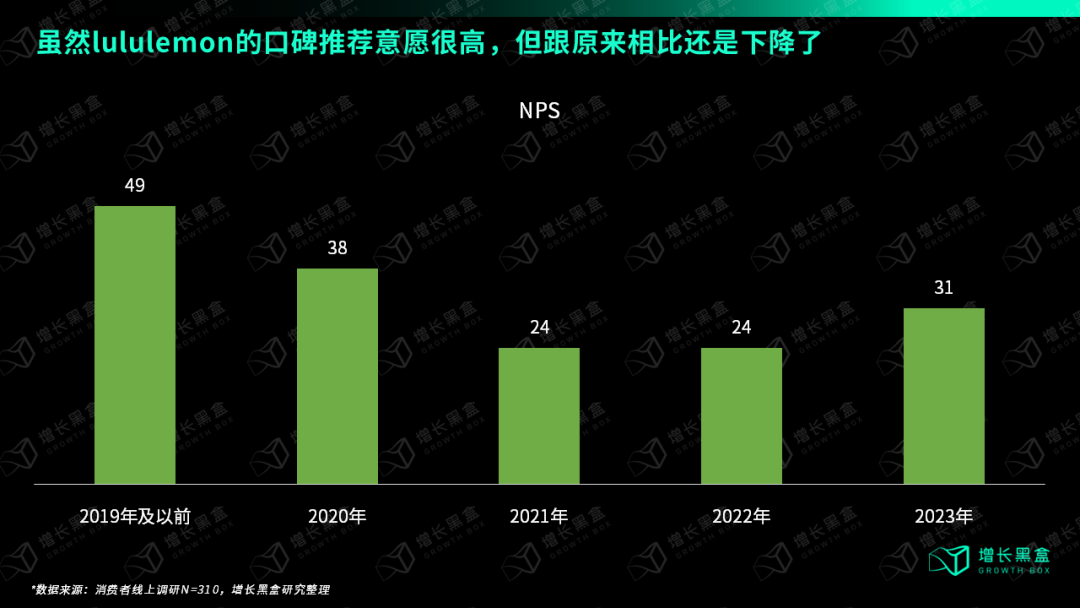

近期的调研显示,虽然lululemon用户净推荐值(NPS)远高于中国市场平均的17.6分[15],但对照几年前还是下降了。

真正伟大的品牌,总是需要时间来积累的。如创始人威尔森的名言:“Good is the enemy of great.”(优秀是伟大的敌人)

*备注:毕煜晨、石陆达对此文亦有贡献

参考资料:

-

《the story of lululemon》,Chip Wilson

-

《Lululemon's founder says he doesn't agree with the company's 'whole diversity and inclusion thing'》,business insider

-

《Leadership, Culture, and Transition at lululemon》,Harvard Business Review

-

《Taking Stock With Teens》, Piper Sandler

-

《Lululemon's Secret Sauce》,WSJ

-

《What Really Happened to Lululemon?》,The Motley Fool

-

《Lululemon Founder Chip Wilson Blames Women's Bodies for Yoga Pant Problems》,abc news

-

《lululemon continue to slide》,yougov

-

《When life gives you lululemon》, NYC data science academy

-

《Alo Yoga, Vuori make inroads with Lululemon shoppers》,Earnest Analytics

-

《How Lululemon Broke the Mold》,FYI podcast

-

《专访Flora:参与lululemon中国业务从0到1的过程,是种什么样的职场体验?》,ATP便利店

-

《Brand Tourists: How Non–Core Users Enhance the Brand Image by Eliciting Pride》,SILVIA BELLEZZA &ANAT KEINAN,2014

-

《My Tinfoil Hat Theory re: lululemon’s Sweat Collective Updates & How the Influential Marketing Landscape has Changed》,Athleti Katy

-

《2024中国顾客推荐度指数SM(C-NPS®)品牌排名和分析报告》,Chnbrand

-

《Expanding our footprint and realizing our vision for growth》,Calvin McDonald

-

《How Lululemon plans to help the world feel well again》,Cherry Flava

- 我们是谁 -

增长黑盒是一家专注数字化领域的商业研究机构,为消费零售企业,探索增长的最佳实践和数字化解决方案。理工人出身的我们,一直相信数据和技术将为企业增长注入全新的能量。我们秉承科学家的精神,通过研究与实验驱动,不断寻找数字化与业务增长的完美契合点,解决企业增长难题。

我们提供的服务包括策略研究、企业培训;同时,独立研究监测近百个消费品牌,在公众号发布了多篇10万+阅读量的深度研究报告、行业白皮书,被众多媒体、券商及研究机构引用。

成立3年来,服务国内外数十家头部KA,品牌客户包括宝洁、伊利、百事、玛氏、资生堂、欧莱雅、华润三九、华熙生物、无限极等;科技行业客户包括腾讯、字节跳动、快手、营销科技头部SaaS公司等。

如果您对该研究报告中的任何观点感兴趣或者有疑问,欢迎在评论区留言,我们的分析师和编辑很乐意与您深入探讨。

本文由广告狂人作者: 增长黑盒Growthbox 发布,其版权均为原作者所有,文章为作者独立观点,不代表 广告狂人 对观点赞同或支持,未经授权,请勿转载,谢谢!

1

-已有1位广告人觉得这个内容很不错-

继续浏览与本文标签相同的文章