农夫山泉怡宝们陷「增长困境」,瓶装水杀回“2元区”

1年前

收藏 0

收藏 0

0

【摘要】:低价、大瓶、无糖,饮企巨头们在争什么?

奇偶派(jioupai)原创

作者 |范文

编辑 |钊

图源:图虫创意

中秋佳节一过,北半球气温转凉,而在杭州亚运会开幕式上,娃哈哈的袋装“饮用纯净水”在小红书蹿火,它外观醒目,在红色的主色调下,正面印有亚运会“琮琮”“莲莲”“宸宸”三个吉祥物,也与城市特色的文化元素交相辉映。

近年来,随着电竞赛事、演唱会的回温,大型场馆活动逐渐成为了新的消费场景,然而出于安全考虑,主办方要求观众不可携带任何瓶装饮料进入,而娃哈哈借机推出的袋装纯净水,在保障安保工作顺利开展的同时,也解决了数量多、回收困难的问题。

回顾饮用水发展历程,从早期瓶装水里纯净水、矿物质水、天然水、天然矿泉水的类型细分,到如今的袋装水出圈,饮料厂试图将各种需求、各种饮用场景一网打尽。

2023上半年国内外各大饮料公司如可口可乐、雀巢、百事、达能、统一、康师傅均实现了业绩增长,伴随全球经济环境逐渐好转,饮料公司在新产品和新业务领域的多元化拓展,借势体育营销的背后,今年各厂商围绕“饮用水”的大幕已经徐徐拉开。

1.国产瓶装水高端化乏力,价格战退回“2元区”

相较于去年,瓶装水市场今年整体有明显回升之势。

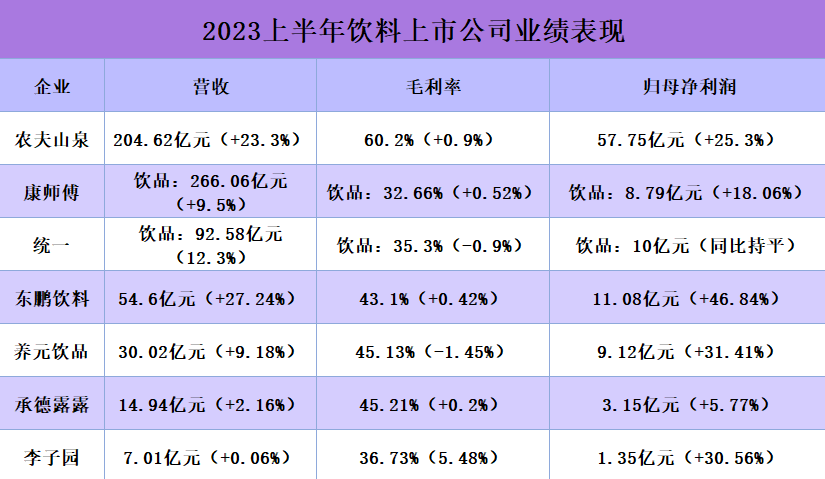

财报数据显示,2023年上半年农夫山泉、康师傅、统一、东鹏饮料、养元饮品、承德露露、李子园等饮料公司总体都实现了营收和净利润上涨,而农夫山泉以60.2%的高毛利率遥遥领先,净利润超其他几家之和。

然而,以包装饮用水起家的农夫山泉,其包装水的营收占比近三年正逐年下滑,2020-2022年营收为139.66亿元、170.58亿元、182.63亿元,占比分别为61%、57.4%、54.9%。今年上半年,包装饮用水的营收占比进一步下滑至51%。

《2022矿泉水消费趋势年度报告》显示,矿泉水、饮用天然水和纯净水的销售额同比增速分别为43%、35%和31%,矿泉水增速已明显超过纯净水。

在国外瓶装水市场上,有85%以上的产品都是矿泉水,且天然矿泉水的品质更优,利润率也相对更高。因此无论是新入局企业还是资深老品牌,都把注意力放在矿泉水上,这使得矿泉水这一赛道又开始重焕生机。

2022年中国瓶装水市场销售额增至2185亿元,低端水销售额占到了80%以上。同时高端水市场已经难以承载更多的竞争,从去年开始如昆仑山、依云等高端水品牌,纷纷通过降价打折等方式向5元以下低价靠拢。

目前市场上虽然布局瓶装水的品牌众多,可农夫山泉、怡宝、百岁山、娃哈哈、景田、康师傅、可口可乐的瓶装水已经占据约80%市场份额。

零售店老板小贾表示,店里卖3元水一瓶能赚1块3,卖2元水一瓶可以赚7毛,而卖1元水一瓶只能赚4毛。顾客看到一整排货,更倾向于买最便宜的,干脆店里就不进1元水,以免影响2元水和3元水的销量。

数据显示,2元水市场销售占比在50%以上,头部品牌虹吸效应强,中小品牌切入难度大,而头部品牌对3元价格带的控制力较弱,因此企业们开始卡位3元水市场。

今年康师傅和怡宝这种头部饮企推出“喝矿泉”和“本优”2元矿泉水,进一步提升市场竞争力,而诸如可口可乐、今麦郎、娃哈哈第二梯度的饮企则发力3元水,突出优质水源地。巨头之外,国潮汽水北冰洋和华洋也加入瓶装水之战,纷纷跨界杀入瓶装水赛道。

不过究其根本,瓶装水生意卖的不是水,而是成本的差价。

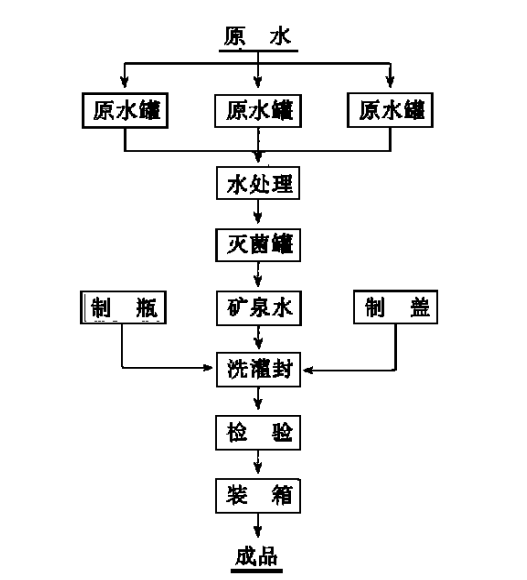

一瓶成品水的诞生需要经历取水、处理、装瓶、检验以及分销等多个环节。从水源地取水后,制水工厂要对贮水罐中的水进行多层过滤和灭菌,然后灌装到由PET树脂经过双向拉伸吹塑的塑料瓶中,再进行喷码贴标,以及包装检验,最后铺货分销到全国各地。

因此,瓶装水的生产成本最重要的是开采资质、材料制造费用、生产员工薪酬和运输成本四个部分。

就拿饮品企业拿来做品质标杆的矿泉水来说,一家水企需要经历大约3年的水源监测、5年左右的开采许可证办理、以及年度取水量竞拍,才能拿到通往优质水源地的入场券。

不过一旦获得采矿许可证,企业就可以在允许的范围内进行最大限度地开采。水的纯开采成本很低,生产边际成本约等于0,产量越大,规模优势越显著,运输成本大大降低。

而瓶子的成本主要来自瓶身、瓶盖、标签等原材料。以农夫山泉为例,2019年,原材料成本占总收益的达到了27.6%。其中,用于制作瓶身的PET材料主要由石油制成,因而易受到原料价格波动的影响。

在整个瓶装水链条上成本最高的环节其实是运输,而在1-2元这个价格带上,一旦销售地离生产地超过500公里,运输成本就会挤压利润,公司就没得赚了,沦为高速收费站和加油站的“打工仔”。

而农夫山泉的10个水源地,基本均匀覆盖了全国主要的消费市场,即使卖两块钱也有的赚。同样做天然水的景田百岁山只有4处水源,都位于华东和华南,而恒大冰泉、西藏5100、昆仑山都只有1处水源。

这意味着水源不丰富的品牌如果既想做全国市场,就只有涨价做高端一条路可走。恒大冰泉在拿下长白山搬水权后喊出“一处水源供全球”的口号,然而同样水源地的冰露只卖1元,没能占领用户心智,成本又降不下来,最后巨亏40亿溃败离场。

怡宝能在水源劣势的情况下,在2元价格带和农夫山泉杀得有来有回,很大程度上是得益于华润在运作“雪花啤酒”逆袭战中积攒的经验。

因为华润的主营业务是啤酒业务,而啤酒瓶需要定点回收,一般啤酒厂的销售半径只有150-200公里,因此华润全国到处收购啤酒厂,找当地的代工厂代工,集中资源在工厂辐射范围内做大市场份额,再向周边地区延伸,最终将一个个独立的区域市场连成一片。

而且在怡宝的43个工厂里,34个都是代工厂,农夫山泉只有10个工厂,依靠更高的工厂密度,怡宝在运输效率与成本控制上建立起优势,成了市场上难以撼动的二哥。

从包装水的价格带来看,2元一直是纯净水与天然水的市场,农夫山泉、怡宝、康师傅呈三足鼎立之势;3元是矿泉水的必争之地,如百岁山、恒大冰泉;价格再高一些则有依云、普娜、FIJI等高端水产品,常年稳居在10元价格带上。

由此可以看到,中国饮用水行业进入了高度同质化的节点,龙头企业的整体格局已经多年未变,强者恒强,瓶装水企业除了卷价格,维持自身核心品类竞争力,还需不断杀入对手的腹地,才能在竞争激烈的市场中保持领先地位。

2.大包装扩产能,无糖茶成新增长曲线?

华经产业研究院发布《2023年中国包装饮用水各消费场景分布情况》数据显示:2020年我国包装饮用水市场家庭消费占比已经接近30%,到2023年这一数字更是有可能达到33.21%。除此之外,预计未来五年,一次性大包装水年复合增长率将达到17.5%。

因契合做饭、煲汤、泡茶、会议、母婴等多元场景的消费需求,大包装水成为各大水企扩大市场体量、探索新增长曲线的重要发力点。2023年上半年,怡宝、可口可乐纯悦等头部品牌继续锁定大包装水市场,开启了新一轮的创新布局。

今年1~8月份,据食品板不完全统计,23家饮企发力瓶装水,相关投资设厂事件高达34起。

图源:食品板

2月28日,怡宝在华东基地投产的“12.8L大包装水线”生产速度3000桶/小时,年产能超2000万桶;5月17日,可口可乐纯悦旗下的13.2LP6包装水正式进入商业化生产阶段,作为太古系统首条纯悦13.2L水线,这是其大瓶水产品在生产、供应、存储运输等方面完成了从无到有的突破;康师傅母品牌正式推出5L家庭装桶装水,标志着旗下三大包装水品牌在大包装家庭饮用水上均已完成布局。

此外,除农夫山泉、可口可乐、康师傅等行业巨头持续扩产能、投资扩建生产基地外,屈臣氏、好彩头、北冰洋等企业纷纷入局瓶装水赛道并投资建厂。大量资本汇入,一方面反映出瓶装水市场的高活跃度,另一方面也可以看出各大企业对于瓶装水赛道的持续加注。

而水企之间的竞争也逐渐变为水源地之争,围绕水源地建立生产基地,以期进一步覆盖全国市场供应。

今年7月份,农夫山泉第12个水源地在广西大明山落地投产,进一步缩小配送半径,降低成本,强化自身水源地的壁垒。百岁山在广东、江西、四川、意大利、斐济建设了6个生产基地。华彬旗下芙丝水把基地建在了神农架、加多宝旗下昆仑山基地在6000米的雪山。

从产品开发的角度来看,大包装水中也衍生出了泡茶水、冲咖啡水、母婴水等细分领域,具有持续发展壮大的空间。且在成本承压的大背景下,企业若想提振业绩,涨价无疑是最快的一条路,而为了避免大规模调价带来的负面影响,以“增容量换加价”是最适合、最稳妥的选择。

不只是大包装,产品多元化也贴合快消品发展趋势。在消费新场景和新业态不断涌现的当下,消费者对品牌的认知和需求在不断变化,品牌多元化将成为快消品企业发展的重要策略之一。

放眼全球饮料行业,无糖化趋势颇为明显。根据Euromonitor数据,日本软饮料市场无糖比例从无糖饮料占比从1985年的2%提升至2021年的54%;2020年,美国包装水消费量再达历史新高,碳酸饮料市场份额连续6年缩减,未来包装水将超越碳酸饮料成为美国消费量第一的软饮品类。

加上人们越来越重视健康饮食,越来越多的消费者关注起饮料产品成分。在投行工作的小郑就是无糖茶的忠实拥趸,“自己有严重的胃病,甜的饮料一喝就闹肚子,以前喜欢喝苏打水和气泡水,最近每天午饭后都会喝瓶无糖的乌龙茶,感觉自己说不定瘦了呢。”

与国外无糖茶饮料市场相比,我国无糖茶饮料市场的发展阶段尚处于早期,随着消费能力的提升及健康意识的普及,无糖茶饮料有望快速渗透,很多茶饮品牌都纷纷涉足无糖茶饮市场。

据统计,2023年60余款茶饮料新品中,无糖茶占据了半壁江山,共27款。其中,东方树叶推出黑乌龙茶;东鹏饮料跨界入局无糖茶赛道推出“鹏友饮茶乌龙上茶”;伊利旗下品牌“伊刻活泉”创新推出现泡乌龙茶;元气森林推出“燃茶醇香乌龙茶”等,12个主流品牌都已布局乌龙茶赛道。

据亿欧智库发布《2023中国无糖茶饮行业白皮书》显示,通过分析天猫淘宝平台近五年的无糖茶饮料销售额发现,无糖茶饮在线上的销售额从2018年—2022年,五年间完成了近10倍的增长,于2022年达到44730.7万元,可见消费力度之大,市场前景广阔。

图源:亿欧智库

2023年上半年,农夫山泉的茶饮料产品营收是其增速最高的业务,录得收益52.86亿元,同比增长了59.8%,占总收益的25.8%。而2022年同期,其茶饮料产品的收益占比仅19.9%。

虽然农夫山泉没有透露东方树叶的具体销量,但是AC据尼尔森数据,过去的12个月,东方树叶同比增长了114%,增速超过了即饮茶行业整体增速的9倍以上,“东方树叶”连同“茶π”贡献了整个即饮茶市场超过60%的增量,这已经是东方树叶连续第三年的高速增长。可以说茶饮料已经成为了农夫山泉的第二增长曲线和新的利润来源。

而在统一企业中国的饮品业务中,茶饮料也是营收最多的品类。2023年上半年,统一茶饮料业务收益为41.57亿元,同比增长13.9%。统一绿茶、统一冰红茶、统一青梅绿茶、小茗同学、茶里王等产品均并获得了双位数的增长。

元气森林创始人唐彬森在今年一次演讲中提及,在整个茶饮料里面最大的机会不是无糖茶增长,而是整个无糖茶对两元水的蚕食。

从亿欧智库的调研数据来看,无糖茶饮的主力消费人群中,30岁及以下人群占70.8%;北上广深等一线及新一线城市用户已是无糖茶饮深度用户,深度人群占比都超过40%,这些人群也是包装饮用水的主要消费者。

目前市面上无糖茶的主要价格带在4-7元。购买动机分为以下两类:一是无糖无负担,符合年轻人健康管理的核心需求,二是具有一定的风味,当作水的替代品,用以补充水分。

可以说,无糖茶成为了一款健康的“水替”产品,有望打入部分瓶装水和功能饮料的市场,而如何满足不同消费者的需求,开发多场景群体是茶品牌的下个挑战。

因此,当前各品牌在营销、产品创新上挖空心思,从口味、茶原料、工艺到包装,各品牌都在不遗余力地“造概念”、“拼技术”。

比如,可口可乐的淳茶舍冷萃系列强调“冷萃工艺,低温慢沏”。“让茶”推出的高山绿茶,强调“来自海拔1000米以上高山生态茶园,100%原液萃取”。还有伊利无糖茶的“冷矿泉现泡”、元气森林主打养生的“纤茶”等都在试图拓展产品价值边界。

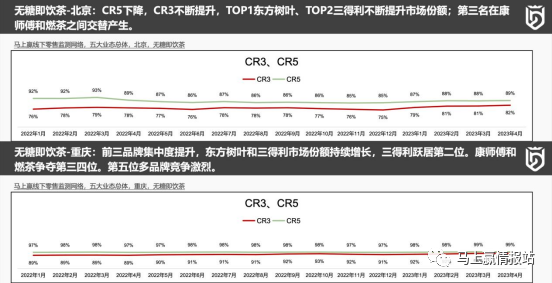

不过纵使品牌间打得火热,这个赛道格局已逐渐固化。在马上赢研究院发布的无糖即饮茶分省市CR3、CR5数据中,CR3的最低值出现在北京,达到82%,而最高值在部分地区甚至达到94%。

图源:马上赢研究院

具体而言,三得利在上海无糖即饮茶市场中虽然继续保持市场份额第一的地位,但是其与东方树叶之间的差距正在逐步缩小,在江苏、山东、江西等省份所占份额已被东方树叶接近。而东方树叶在本次调研的其余省市中稳居第一位,在华北、华南、华中及西南区域的市场前五名品牌销售份额中占比均超过60%。

值得一提的是,东方树叶与3-5名品牌的销售份额之和的对比中具有绝对性优势,二者间的最小差距也已高达20%。这意味着当前无糖茶的市场格局可概括为:“东方树叶、三得利与其他”。

一个有趣的现象是,主打无甜品类的东方树叶和三得利份额稳居市场前二,而有甜代糖品类则与其他无甜即饮茶品牌争夺第三至五位。尽管康师傅、阳光等有甜茶多次出现在省市销售份额第三至五名之列,但在东方树叶和三得利占据市场高比例份额的情况下,有甜茶始终难以参与无糖即饮茶头部品牌之争。

说明无糖茶市场即便前景广阔,但在快消品迷信大单品的逻辑下,高集中度的市场留给赛道中新品牌、新产品的发展空间已然不多,在众多头部品牌的夹击下,未来只会面临更大的压力和挑战。

3.写在最后

农夫山泉创始人钟睒睒曾表示:“水是真正的一条‘大腿’,因为水产品在饮料行业中永远不可能衰败,而其他饮料有一定的历史性和阶段性。

然水无常形,人无常态,消费者的购物偏好容易被品牌左右,需求随着供给侧变革在不断改变。对于品牌而言,时刻捕捉细分市场动向,才能为产品做好有效定位,使研发策略更准确、具体、个性化,从而具备更蓬勃的生命力。

各大饮企顺应消费降级趋势选择提质增效,但包装饮用水这个行业壁垒不高的民生品类,想要打悬殊的价格战几乎不太可能,面对这个有些“古朴”的赛道,品牌如何讲出更精彩的故事,优化供应链渠道,将成为未来脱颖而出的关键。

本文由广告狂人作者: 新识研究所 发布,其版权均为原作者所有,文章为作者独立观点,不代表 广告狂人 对观点赞同或支持,未经授权,请勿转载,谢谢!

0

-已有0位广告人觉得这个内容很不错-