双11爆火的美妆,在户外广告中表现如何?

2年前

收藏 0

收藏 0

0

【摘要】:一文带您详细了解2022美妆户外广告表现

与往年相比,今年的双11略显冷清。直到双11大幕落下,各大平台都未公布最终的交易数据。天猫官方表示“整体稳中向好,交易规模与去年同期持平”(2021年同期GMV为5403亿/+8.5%);京东官方表示“超越行业增速,创造了新的纪录”(2021年为3491亿/+28.6%)。

据星图数据显示,2022双11全期综合电商销售额TOP5品类为家电、3C、服装、美妆、鞋包。其中美妆个护GMV为822亿元、占比8%,成为“实用主义为主,消费主义为辅”的疲软消费环境下的一抹亮色。

其实,不止双11,对于化妆品行业而言,每一次营销节点都是对产品实力和渠道能力的双重考验。近年来,随着科技和直播电商的飞速发展,由于品牌和电商平台的紧密联动,广告成为集种草入口、拔草端口于一身的重要渠道,化妆品行业也在户外广告行业展开了一场激烈的“火拼”。

01 投放规模与品牌数量双降

2022年前三季度,化妆品行业投放刊例花费同比下降25%,投放品牌数量同比减少60个,为历年最低。

从投放花费上看,化妆品行业投放呈波动式向上趋势。

近年来,国人对美和个性追求提升,美妆行业在中国迎来蓬勃发展。早在2019年,中国已成为全球第二大美妆市场,在全球美妆市场占有率达13.0%。2020年新冠疫情来袭,美妆行业业绩受到影响,户外广告投放规模略有6%的下滑。在此之后, 得益于疫情在中国迅速得到控制,经济调整恢复,2021年化妆品行业投放创下新高,受2020年投放基数影响,当年投放同比猛增118%,与疫情前2019年同期相比同样也增长了104%。但2022年,受不确定的国际形势和疫情影响,投放刊例花费再次迎来25%的下滑。

从投放数量上看,化妆品行业品牌投放数量呈波动式下降趋势。

2020年受疫情冲击,化妆品行业品牌数量较疫情前有所下降,2021年美妆市场迎来回暖,投放数量达到314个,同时单个品牌贡献率也达到历年最高,化妆品行业竞争进入白热化。2022年,由于疫情的反复以及消费降级影响,人们的消费行为和理念更趋于理性,与同期相比,广告主投放信心明显不足,1-9月品牌投放数量减少明显,行业对于头部品牌的依赖进一步增加。

02 一、二级市场是主投阵地

2022年前三季度,一二三级市场投放花费分别下降23%、32%与18%。从市场级别投放趋势来看,一、二级市场仍是化妆品行业的主投阵地。

一级市场中,上海表现最为突出,始终以36%以上的份额占据化妆品市场投放的第一位。一方面,上海的精致小资文化深刻影响其消费习惯,美妆产品在上海具有夯实的市场基础,另一方面,这里拥有完整的美妆产业链,吸引大量的美妆新消费企业扎根上海,因此,近年来上海在一级市场始终保持着最高的市场投放占有率。

二级市场中,成都、杭州、深圳、南京、重庆等表现不俗,在2021-2022年1-9月间投放份额始终保持在10%以上,化妆品品牌正在这些新的消费城市大步扩张,以求得更多品牌示范效应。

从2019年的9%逐步上升到2022年的17%,三级市场投放份额正在保持高速上升态势。其中,长沙、青岛、哈尔滨表现最为突出,广告主在此三地始终保持着较为稳定的投放节奏。

整体来看, 消费升级伴随着直播电商的快速发展,给二、三级城市带来了巨大的市场机遇,对于美妆品牌而言这些城市存在较大的可挖掘空间。

03 高铁电视和公交车身媒体保持增长,其余媒体下滑

在媒体投放策略上,楼宇液晶、地铁、电子屏成为化妆品行业的主投媒体,自2020年以来三者占比每年都保持在80%以上。以楼宇液晶、电子屏为主的视频媒体正在进一步挤压传统媒体的市场份额。尤其楼宇液晶媒体,近几年发展势头较好,以一己之力大幅拉升视频媒体份额占比。它在2019年的投放份额上升到了51%,在2021年更是达到了惊人的75%。2022年受行业整体预算缩小影响,虽然楼宇液晶的投放刊例花费有所减少,但仍然以68%的份额占据着化妆品媒体投放的“大半壁江山”。

2022年前三季度,除高铁电视和公交车身仍然保持增长以外,其他媒体均有不同程度的下降。楼宇液晶在去年高增长之后,由于头部品牌林清轩、纽西之谜、花西子、Ulike、滴露、倩碧、润百颜、飞利浦、雅诗兰黛、悦木之源等纷纷不投或减投,该媒体在今年的投放规模减少33%。受出行人数减少影响,地铁、机场、火车站等出行场景也受冲击严重,在2022年前三季度同比均有不同程度下降,尤其是地铁和机场媒体,已经连续两年下跌。地铁媒体受滴露、阿道夫、完美日记等减投影响,同比下降13%,电子屏媒体受兰蔻、欧莱雅、雅诗兰黛、雪花秀、魔力肌源等品牌减投,同比减少17%。机场媒体受迪奥、YSL、黛珂、纪梵希、舒肤佳等品牌减投影响,同比下跌8%。(街道)网络媒体、候车亭媒体、地铁电子屏等媒体由于占比较小,波动变化较大,下降幅度分别在66%、75%、79%不等。

04 受“宅经济”影响,投放格局变化较大

从行业投放上来看,2022年前三季度,化妆品行业投放主品类为护肤用品、“其它”(包含美容仪、脱毛仪等)、企业形象、洗发护发用品。

在TOP10品类中,除了“其它”品类有所增长之外,其余品类同比全部下滑,其它女性化妆品、洁肤用品、口腔清洁用品下滑最为严重,减少值都在56%以上。

疫情前与疫情后的投放类别格局有所不同,疫情前期(2019-2020年),除了主投类别以外,在投放top10品类中经常可以看到牙膏、卫生巾、男性美容用品、美发用品等实用的功能性品类的身影。后疫情时代(2021-2022),“宅经济”开始崛起,口腔清洁用品受飞利浦电动牙刷、驱蚊防蚊投放影响,两个品类上升到TOP10位置。由于疫情管控措施给到店体验服务的传统美容造成了一定的难度,简单易操作的家用美容仪器开始流行,诸如美容仪、脱毛仪、射频仪等自助型美容设备开始粉墨登场,也因此带动“其它”品类一跃成为仅次于护肤用品的第二大投放品类,受康铂、Ulike等品牌大手笔入局影响,2021年和2022年这一品类投放同比猛增,领跑化妆品行业,势头强劲。

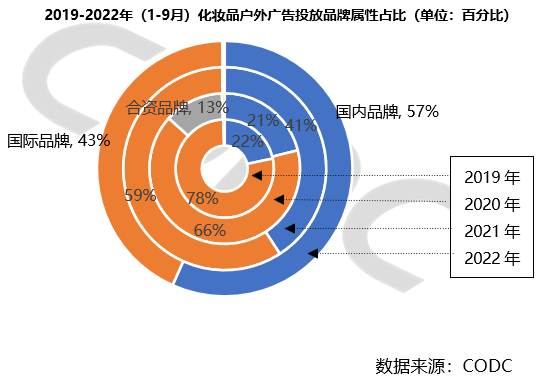

05 国内品牌持续扩张,挤压国际市场份额

近年来,国货崛起势头强劲,以国际品牌为主的投放格局开始发生变化,国内品牌强势反弹并与国际大牌掰起了手腕,近两年投放份额占比提升明显。2022年前三季度,国内品牌投放份额首次超过国际品牌,占比达57%。

复杂的国际形势和疫情,加剧了国际品牌在国内受到的冲击,国际品牌投放市场份额自2020年起开始不断下降。2020年,国内品牌投放花费仅小幅下滑9%,份额占比仅下滑1%。与此同时,合资品牌得益于马丁男士香氛的大笔投放,在国际品牌 “虎口夺食”,占比13%,从此开启了国际品牌份额不断下滑之路。同时海飞丝、飘柔、沙宣、清扬、力士等投放大户自2020年起逐年减少预算,2022年,纽西之谜、滴露、倩碧、飞利浦、雅诗兰黛、迪奥、悦木之源、TomFord等主力品牌不投或减投,更是加速了国际品牌投放规模的下跌,令其占比从78%滑落到2022年的43%。

反观一路高歌猛进的国产本土品牌,和国际品牌“在调整中进行持续连贯的投放策略”不同,每年总有新晋品牌强势登场“扛大梁”,2019年卡姿兰问鼎国内品牌投放TOP1,2020-2021林清轩蝉联,2022则易主给康铂,三个品牌的投放策略都是“只争朝夕”,在决定扩张的当年疯狂投入,之后基本偃旗息鼓、投放断代。这种不断更迭的头部品牌和无法持续投放的背后,一定程度上也折射出了行业的发展焦虑,到底是“昙花一现”还是“细水长流”,或许是国产品牌在投放中需要思考的问题。

06 营销策略影响月投放节奏

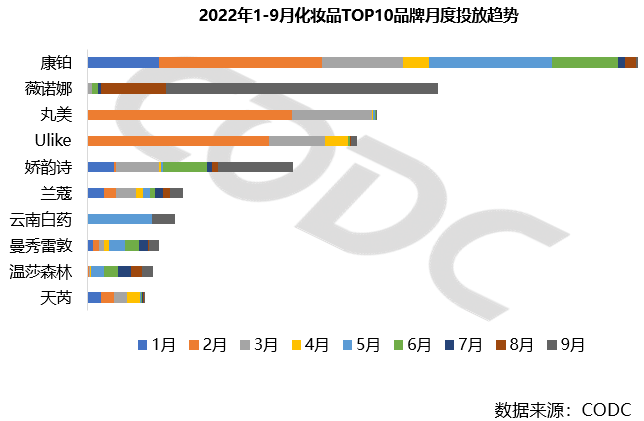

2022年前三季度,化妆品top10品牌中,国内品牌和国际品牌数量四六开,纵观品牌月度投放策略,与品牌自身营销节奏息息相关。

康铂美容仪以12.59亿元的投放花费拿下前三季度投放第一的位置,但由于它的投放策略集中在前半年,7-8月份仅做少量曝光,因此在双11期间销售端并没有出彩的表现。

第二名国内品牌薇诺娜的宣传策略与之相反,前期仅做少量投放,选择在双11之前的8、9月份正式入局,拉长品牌宣传周期,这一举动也让它在双11狂欢中收获颇丰,据今年天猫公布的TOP10美妆品牌榜单,薇诺娜斩获了化妆品销售第六的好成绩,成为唯二入榜的国产品牌之一。

主打抗衰眼部产品的丸美和脱毛仪品牌Ulike,这两个品牌的发力节点着重在“38女神节”,因此2-3月投放力度最大。云南白药锚定了618大促及双11,因此只在两大促销节之前进行布局,目的相当明确,这些举措也助它在双11期间斩获了销售额破千万的好成绩。其余品牌兰蔻、曼秀雷敦、温莎森林则选择逐月平均投放,为品牌持续曝光。

总结:整体来看,在国货崛起的大背景下,国际品牌基于教化多年的深厚用户基础,仍旧牢牢把控住高端化妆品类的话语权,国货品牌在市场培育方面仍需加强。随着品牌之间的差异化、创新和研发能力逐渐靠近的趋势下,持续对外输出品牌主张,占领消费者心智就显得尤为重要,加大户外广告投放,持续为品牌声量赋能仍会是众多品牌坚定的选择。

本文由广告狂人作者: 户外广告内参 发布,其版权均为原作者所有,文章为作者独立观点,不代表 广告狂人 对观点赞同或支持,未经授权,请勿转载,谢谢!

0

-已有0位广告人觉得这个内容很不错-

扫一扫

关注作者微信公众账号