赛马!领跑的飞鹤与跟随的君乐宝

4年前

收藏 2

收藏 2

2

【摘要】:中国的婴幼儿配方奶粉市场如今正在重演曾经在彩电、小家电市场上演的“翻盘”故事

中国的婴幼儿配方奶粉市场如今正在重演曾经在彩电、小家电市场上演的“翻盘”故事。

近日尼尔森2020年第三季度报告显示:飞鹤奶粉已经超过了所有外资品牌,成为中国婴儿奶粉市场上销量第一的品牌。据第三方机构统计数据,2018年我国国产奶粉的市场占有率已从2008年的25%升至49%,线上市场占有率已升至70%。

2019年国务院七部委下发《国产婴幼儿配方乳粉提升行动方案》更是明确提出“力争婴幼儿配方乳粉自给水平稳定在60%以上”的目标。婴幼儿配方奶粉市场的“新国潮”已成趋势,大有打赢进口婴幼儿奶粉之势。

在这场婴幼儿奶粉进口PK国产的竞赛中,国产品牌通过“赛马”机制与进口品牌周旋,其中最重要的选手就不得不提领跑的飞鹤和紧随其后的君乐宝。

-01- 飞鹤发起逆袭

飞鹤稳居中国婴幼儿奶粉品牌第一,已是不争的事实。

8月18日在港交所上市的中国飞鹤(HK6186)发布2020半年报,报告显示:

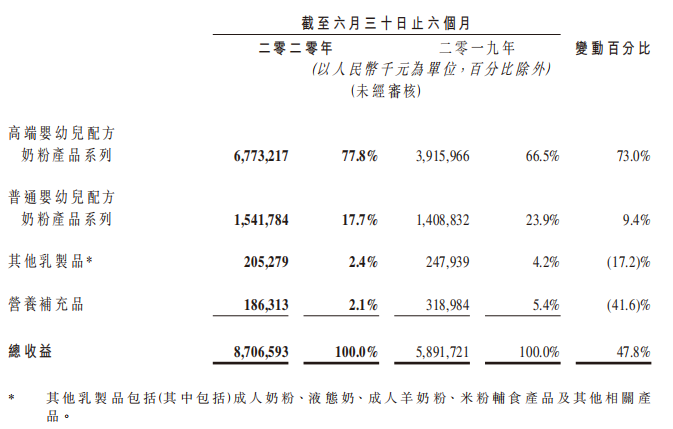

今年上半年飞鹤实现营收87.07亿元,同比增长48%;其中,高端婴幼儿配方奶粉产品系列实现营收67.73亿元,同比大增73%;同时毛利率高达70.9%,高端婴幼儿配方奶粉产品系列毛利率更是高达74.2%,直追白酒企业茅台。

受亮眼的年报刺激,飞鹤市值已突破1600亿元。飞鹤无疑是市场的宠儿。

20世纪90年代冷友斌斥资1000多万元,从政府手中买下赵光牧场更名为飞鹤乳业,开始依托北方市场快速发展。2003年飞鹤登陆纳斯达克,成为中国第一家在境外上市的乳品企业。

2008年三聚氰胺事件爆发,但由于未卷入三鹿系列事件,飞鹤成为仅存的几家未被波及的品牌之一。

飞鹤则抓住这一历史性战略机遇,通过“一贯好奶粉”的广告战,迅速收割竞争对手溃败遗留下的市场,仅2009年飞鹤就投入超3亿元“一贯好奶粉”广告,在婴幼儿配方奶粉市场占比一度由2.7%猛然上升到7.3%。

2009年8月,飞鹤牵手红杉资本从纽交所中小板转至主板。由于对国产奶粉增量的过高预期和虚弱的品牌力,飞鹤和红杉对赌失败,2011年和红杉资本签订赎回协议,股价从44美元一路跌至仅剩7美元,甚至一度跌至2.2美元,跌幅一度超95%,最后无奈于2013年从美国退市。

折戟资本市场后,飞鹤重新冷静下来审视市场,汲取前一次资本市场的教训,飞鹤发现远离进口品牌把持的一线商超和KA渠道,在内陆腹地的3-5线市场对于优质高端婴幼儿奶粉有强烈需求,飞鹤于是开始聚焦高端,一场高端奶粉的营销战正式启动。

2013年飞鹤开始调整产品结构聚焦高端,高端产品收入占比突破40%;

2014年启动“过江进城”全国化战略,进攻华东、华南,扩张渠道覆盖;

2015年飞鹤确定“更适合中国宝宝体质”品牌定位,并邀请章子怡代言,开始在全国进行大规模广告投放。自此,一场国产奶粉的逆袭正式拉开帷幕。

自2015年-2019 年,飞鹤分别实现销售收入36.15亿元、37.24亿元、58.87亿元、103.92亿元、137.22亿元,收入累计增长了283%,成为中国首家年销售额突破百亿的国产婴幼儿奶粉品牌。

根据弗若斯特沙利文报告,按2018年零售销售价值计,其品牌在国内和国际同业中排名第一,市场份额为7.3%,在国内婴幼儿配方奶粉集团中排名第一,市场份额为 15.6%。

-02-高端侧翼成功

从营销战略的角度来看,飞鹤的逆袭更多的是敢于在外资品牌留下的空白侧翼地带饱和式投注兵力竞争取得的。

在当前中国,婴幼儿让吃的“更好”是最主流的需求,随着中国经济实力的增强,国民财富的增加,中国父母有能力也有意愿,让自己的后代吃的更好更安全。

奶粉作为一种舶来品,进口品牌拥有先天的认知优势,无论是在奶粉技术、奶源安全等感知层面都拥有优势,长期以来中国奶粉品牌无法突破皆源于此。

经验上来看,进口奶粉以“贵”认知著称,婴幼儿奶粉品类认知中便形成了“好的就是贵的,贵的就是安全的”的认知。

市场数据也印证了这一点,根据佛若斯特沙利文统计,2014年及2018年中国高端婴幼儿奶粉平均零售价分别为 335.3及 421.7元/公斤,呈快速上涨趋势,这五年的复合增长率达到 5.8%,预计 2023 年将达到486元/公斤。

在一线城市,进口奶粉在KA和商超拥有深度分销优势,进口品牌优势认知得以释放,截止目前把持市场份额的依旧是雅培、惠氏、美赞臣、达能四大进口品牌商。而在进口品牌无法深度分销的3-5线城市,消费者选择品牌的标准无奈的被简化为“贵的就是好的”。

飞鹤的成功正是发现了进口奶粉品牌留下的空白侧翼机会,围绕这一机会快速形成一整套营销战术,并开展深度饱和式攻击,通过占领空位实现品牌和销量的增长。

冷友斌就曾在一次采访这样说道:对奶粉而言,消费者认知“好的就是贵的”,虽然飞鹤有200元以下的奶粉产品,但是高端产品卖得更好。

战略方向明确了,战术也就清晰了,于是飞鹤率先发起快速的侧翼进攻。

首先是聚焦高端产品。飞鹤通过聚焦于高价产品“星飞帆”来实现高端感。在京东,星飞帆一段价格标示为324元/700g,2018年中国婴幼儿配方奶粉产品(包括国内及海外品牌)的平均零售价为202.6元/公斤,星飞帆的价格已与国外进口品牌不相上下。

中国飞鹤2020年财报显示:星飞帆系列销量两年内增长了7倍,贡献了飞鹤68.6%的总收入。聚焦高端(高价产品)不仅将“高端认知”坐实,而且高价带来的高毛利又为下一步的饱和式传播提供充足的弹药。

其次是聚焦侧翼渠道。不同于进口奶粉品牌屯兵于1-2线城市的KA/商超,飞鹤将渠道兵力重点投向3-5线城市的母婴渠道。据“凯度消费者指数”2018年中国购物者报告,线下母婴店的销售额在低级别城市和乡镇中占比约为75%,因此在3-5线城市线下母婴渠道进行深耕便成为关键战略。

飞鹤仅在河南地区,其经销商团队就划分了四个大区,其中经销商数量超过100家,促销员超过1500人。截至目前,飞鹤经销商和零售商覆盖的销售点已经超过11.9万个销售网点总数,年均增长超过25%。

同时飞鹤对每个经销商所属区域的特点制定接地气的线下营销方式,对于价盘、数量精准的管理和把控,杜绝流货和串货。这种对渠道的深度把控和广布局,不仅直接传递“领导品牌”的认知,更直接控制“量”的实现。

最后是饱和式推广。2015年飞鹤正式确认“更适合中国宝宝体质”的差异化品牌定位,并聘请章子怡作为品牌代言人。

定位确认后,飞鹤使用了“饱和式”策略,通过多触点、多频次、多场景,“聚焦于定位”的传播,强化对心智的植入和应对竞争对手的传播反击。

这种饱和式策略首先表现在营销投入上,2016-2018年,其销售费用累计高达71.70亿元,约为三年累计营收的35%。也就是说,100元的营收有35元用于营销支出。2020上半年,飞鹤的销售费用达22亿元,同比增长高达42%,创下历史同期的新高。

除了在央视、机场、地铁、电梯重点广告位投放广告投放外,飞鹤还结合渠道策略实施饱和式地推,飞鹤有数千人的消费者教育团队和上万名导购,驻扎各个母婴店,2019年在全国各地开展妈妈的爱研讨会、嘉年华、路演、母婴专家讲课、迷你秀等推广活动50万场。

饱和式推广不仅进帮助飞鹤迅速抢占消费者心智,还通过强大熟悉度和知名度直接在终端中快速转化为销量。

聚焦侧翼空位,饱和式闪电攻击,这才是飞鹤逆袭的攻防核心。

-03-君乐宝贴身跟随

另一个近期业绩表现亮眼的国产婴幼儿奶粉品牌是君乐宝,她则采取完全不同于飞鹤的定位,并且来势汹汹,大有后来居上的态势。

数据显示,2019年,君乐宝销售收入同比增长25%,其中奶粉产销量7.5万吨,同比增长62%,全国销量领先,增长速度领先行业十倍,全球增速第一,上市销售不到6年就成为全国销量领先品牌。

做奶粉,君乐宝相比飞鹤更波折。君乐宝从1995年一家做酸奶的小作坊起家,1999年,君乐宝成为三鹿旗下一家生产液态奶的子公司,虽然企业仍保持独立运营,产品包装上还是打上了三鹿的字样。

2008年三聚氰胺事件发生后,当时只做酸奶的君乐宝依然“躺枪”,明明检测显示产品根本没有问题,却与其他河北乳企一样,停产整顿15天。

直到2009年君乐宝才回购了三鹿持有的股权,彻底摆脱三鹿系。2010年蒙牛斥资4.692亿元收购君乐宝51%的股权,成为其最大股东。2014年,君乐宝切入婴幼儿奶粉市场,2015年便录得7.2亿元销售额。

2018年君乐宝全年营收已达130亿元,婴幼儿奶粉占比达60%,占蒙牛集团净利润的近10%。2019年蒙牛于2019年以40.11亿元出售了其所持有的君乐宝51%的股权,至此君乐宝才真正走上独立发展之路。

君乐宝作为国产婴幼儿奶粉的新进者采用了一个完全不同于飞鹤的定位:优质低价,即在传播定位上聚焦“欧洲双认证(欧洲BRC和IFS)”,在价格上主打“300元以下”,其中乐铂系列网络销售价格为150元左右。

作为三聚氰胺事件的受害者,君乐宝非常重视“品质”的重要性,从一开始,君乐宝便提出“全产业链”模式(即牧草种植、奶牛养殖、生产加工全产业链一体化生产经营)和“四个世界级”模式(世界级的牧场、世界级的工厂、世界级的合作伙伴和世界级的质量管理体系)。

作为新进入者,君乐宝的低价策略也是切中要害,前期避免与飞鹤等头部品牌直接对抗,通过收割杂牌建立市场地位,特别是2018年注册配方制实施以来,君乐宝增长速度明显加快,2018当年销售额突破50亿,业绩翻番,2019年奶粉突破7.5万吨,销售额接近100亿。

君乐宝的低价最早是依托的电商切入的,2014年,君乐宝以130元低价搅局,轰动全国市场,甚至被外界评价为“奶粉届的小米”,互联网直销的概念既规避了渠道的难题,又为其低价注入了合理性的证明。

低价拥有天然的杀伤力,君乐宝营销最大的难题在于抵消“低价”的负面联想。不断提升品质感知和饱和式传播成为君乐宝应对这一难题的必须采用的工具。

在品质感知上,2015通过BRC顶级认证,以“标准”证明国际品质;2016年君乐宝奶粉以“同质同价”进入香港市场,首批产品将在香港药店销售,以“行动”证明国际品质。

2017年,以总书记“让祖国的下一代喝上好奶粉”嘱托作为企业使命,以“责任”证明国际品质。2019年开始,君乐宝开始聚焦“欧洲双认证”,简化传播,强化联想。

饱和式传播既是抢占心智的最佳工具,也是创造熟悉度强化信任的工具。在饱和式传播策略上,飞鹤和君乐宝称得上奶粉领域的两家马车,在央视、机场、地铁、短视频、电梯重点广告位、线下活动促销亦步亦趋。

据相关人士透露,2020上半年君乐宝的营销费用在20亿元左右,8月电梯广告投放排名中君乐宝名列第八位。通过挂钩飞鹤,不仅强化君乐宝的定位,也进一步加大对杂牌的收割。

更重要的是,君乐宝“优质低价”的定位有着极其强的“复购”,第三方调研数据显示,君乐宝奶粉复购率高达96%,净推荐率为45%,远超进口品牌。

正是这一“强复购”属性(口碑及扩散)的存在,君乐宝随着时间的积累,很可能会对飞鹤产生杀伤性的威胁,只需要等待飞鹤犯错,君乐宝便可取而代之。

-04-胶着的赛马

飞鹤,还是君乐宝?目前这场赛马正处于最胶着的中程阶段,谁最终能在这场中国婴幼儿奶粉榜首大战中笑到最后,谁最终能引领中国品牌与进口品牌展开最终决战并大获全胜?从竞争攻防来看,或许还未能有定数。

在所有的竞争战略要素层面,“价格”或许是最终决定竞争走向的本质原因。

正如上文提到,飞鹤的战略机会点在于“高端”,君乐宝的战略机会点在于“低价”。

飞鹤增长的驱动引擎在于:抢占进口品牌暂时无法覆盖的薄弱市场,一旦实现在3-5线城市饱和度,原本的侧翼竞争便转换成直接进攻,这场城市巷战注定惨烈,胜负未知。

而君乐宝增长的驱动引擎在于:通过优质低价收割分散杂牌的市场份额,抢占“性价比”市场,无论是在3-5线城市的侧翼战,还是在一线城市正面巷战中,都不会直面进口品牌的强烈炮火。

也就说当飞鹤发起了对进口品牌正面进攻,展开激烈肉搏时,君乐宝还躲在暗处发力,当潜在对手陷入泥潭沼泽,而自己却在高速公路上飞驰。这两种不同的境遇,或许将最终决定这场赛马的走势。

历史的数据或许暗含未来的局势。奶粉销量从0到100亿,君乐宝用了5年(2015-2019),飞鹤用了6年(2013-2018)。

2019年君乐宝和飞鹤的销量均宣称超过1亿罐,考虑到产品价格的因素,实际上君乐宝覆盖的用户数比飞鹤更多。更短的时间,更多的用户,可以预见性价比市场潜力和规模会有多大。

价格背后实际隐含的用户的画像和消费观念。根据君乐宝大数据服务商比邻弘科提供的公开资料现实:君乐宝的用户画像二线城市的80、90后女性妈妈,以大众消费为主,热衷于网购、育儿等,对美容、护肤、折扣、团购有偏爱。

而这样一群用户又与唯品会、天猫国际等消费人群高度重叠,“年轻、有态度、经济实用,有品质追求”拥有这种消费观念的人群正是驱动中国经济发展的“中产”。当君乐宝遇见“中产热潮”,未来成长性不难想象。

成长速度、消费观念、人群画像均从不能侧面证明了君乐宝的定位对市场的适应性和可扩展性,一旦品牌势能裹挟着消费趋势和潮流喷涌而出,君乐宝的增长天花板必将不断被冲破。

如果有一天,当飞鹤与进口品牌激战正酣之时,君乐宝凭借“优质高价”无声无息的抢占市场份额,这场国产婴幼儿奶粉的赛马格局或许被君乐宝改写。

作者简介:张见,红箭头品牌战略咨询总经理,具有多年的快消品行业从业经验,愿和同行交流切磋共同进步。以上所撰文章仅代表个人观点。

本文由广告狂人作者: 新经销 发布,其版权均为原作者所有,文章为作者独立观点,不代表 广告狂人 对观点赞同或支持,未经授权,请勿转载,谢谢!

2

-已有2位广告人觉得这个内容很不错-

继续浏览与本文标签相同的文章