没有性感故事,这个轻食品牌一年卖了10亿

8月前

收藏 0

收藏 0

0

【摘要】:如果无法改变环境,如何做到适者生存?

2024 年还未过半,熊猫不走、钟薛高、自嗨锅等曾经红极一时的品牌就相继暴雷。自消费行业 IPO 收紧以来,性感的故事再难换到真金白银。有些品牌 2024 年才明白这个道理,有些却一直都了然于心。

“我们认为企业和品牌的发展需要有正向的盈利”。

这句话来自于轻食品牌暴肌独角兽的创始人郑国煜。创立于 2017 年的暴肌独角兽,2023 年 GMV 超 10 亿,今年 1 月份还拿到了战略投资。

暴肌独角兽创立至今的 8 年一直保持 GMV 稳步增长。与之对比的是国内消费行业的跌宕起伏,既迎来了电商汰换产生的渠道红利,也集体经历了资本洗礼的醉生梦死。期间有不少品牌应抓住风口而生,随红利消散而落。

相较洪流中沉浮的品牌,暴肌独角兽似乎一直保持着清醒,以高度警觉应变环境的快速变化。

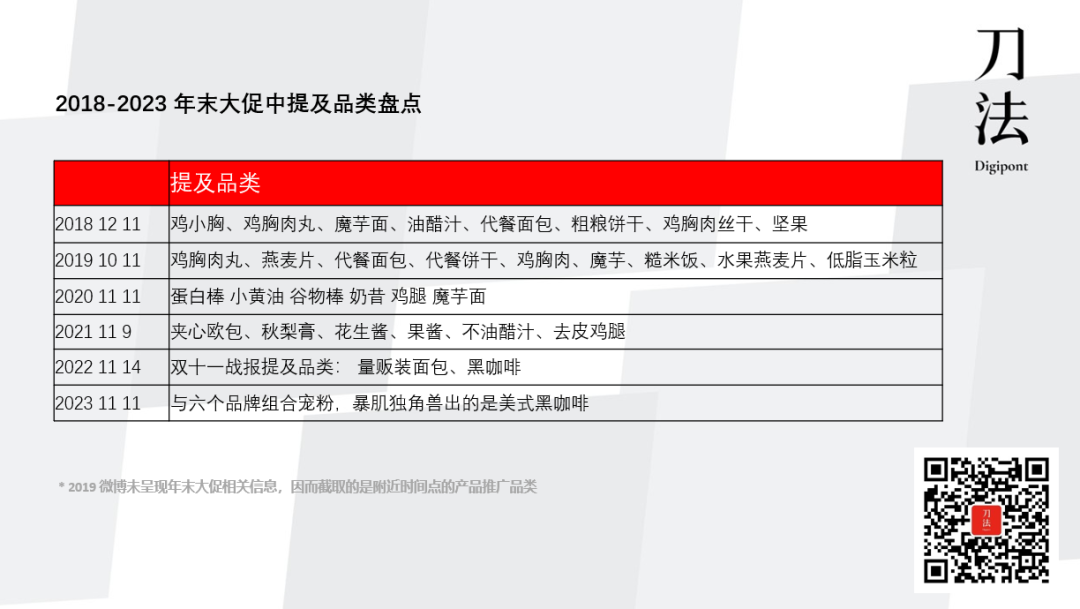

盘点暴肌独角兽官方微博上历年双 11、双 12 的主推折扣类目,以及自 2021 年 4 月以来抖音平台上暴肌独角兽的 SPU,我们发现两个不寻常的点:

一是,核心品类转变巨大。拿最直观的数据来说,据蝉妈妈显示,过去一年内速溶咖啡类目占比约为 81%,是目前暴肌独角兽抖音销售额比例最大的品类,而这一数值在 2022.4-2023.4、2021.4-2022.4 分别为 38.98%、21.18%。而据其官方微博,2021 年之前的年末大促中,咖啡未作为主推商品出现。

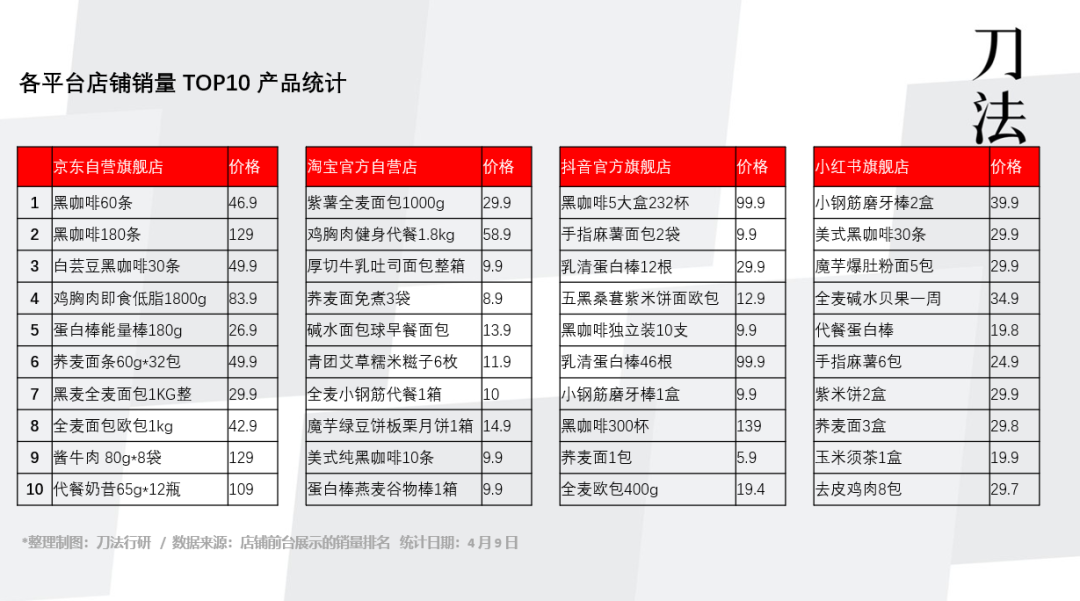

二是,品牌印象“千人千面”。问询暴肌独角兽的品牌印象的时候,有人告诉我是卖贝果零食的,有人说是卖黑咖啡的,还有人觉得是卖鸡胸肉。他们的获取渠道分别是小红书、抖音、京东。落在数据层面是各个平台上的品类分布存在极大差异,其中京东自营旗舰店中销量前十产品中,咖啡品类占据 3 席,肉类占据 2 席,健康零食占据 5 席;而在淘宝中,这一比重是 1、1、8;抖音中,是 3、0、7。

对于大多数品牌而言,保持大单品的一致性对于塑造品牌印记非常重要。但暴肌独角兽似乎并不在意这一点。那他们的品牌打法是什么?背后有什么主线逻辑?

结合平台数据和创始人的过往采访,我们发现,于暴击独角兽而言,这些变化背后可能没有性感的理由,只是活下来

01蓝海进、红海换,不做行业鲶鱼

首先来看第一个问题:为什么核心品类会发生巨大转变?

为了更好的解释,我们将暴肌独角兽的发展分为了三个阶段:鸡胸肉起步期、多 SPU 风险共摊期、咖啡“上位”期。其中每个阶段都有自己的打法逻辑。

第一个阶段是鸡胸肉起步,核心逻辑是以相对低价占据品类头部,用先发优势赚到未充分竞争的蓝海利润。

即食鸡胸肉是暴肌独角兽在 2017 年在淘系起步的品类。当时国内健身市场才刚刚兴起,健康食品还未成为大众选择,整体代餐市场规模仅 58.2 亿元。鸡胸肉以冷链生鲜为主,常温即食鸡胸肉还鲜少见于市面。

由于是健身爱好者,出于自身需求,暴肌独角兽创始人郑国煜很快看到市场空位。仔细研究后,郑国煜发现现有供应链可以满足常温即食鸡胸肉的制作工艺,并且实现成本并不算高。

彼时的低温生鲜鸡胸肉由于存在高额的冷链运输成本,通常单包价格在 15 元左右。而暴肌独角兽的常温即食鸡胸肉定价为 88 元 10 包,相较前者低约 40%,一经推出便站上了品类的头部位置。同期同样以鸡胸肉起家的还有袋鼠先生、鲨鱼菲特等。

不过,攻城容易守城难。发达的食品工业基础让“复制”成为一件容易事。伴随市场环境的改变,暴肌独角兽进入了新的阶段。

第二阶段的暴肌独角兽弱化了鸡胸肉的主导地位,进入了无主导品类的多线模式。

2020 年,代餐市场规模已经从 2017 年的 58.2 亿增长到了 924.3 亿。看到赛道红利后,玩家如雨后春笋般出现:三只松鼠、良品铺子等成熟零食品牌,大溪地、正大等肉类老牌纷纷下场。据青山资本,2020年仅淘系鸡胸肉的 GMV 就达到 32.1 亿。

玩家变多一方面能让蛋糕变大,另一方面也会引发更激烈的竞争,其中最经典也最赤裸的方式就是价格战。自诩品类拓荒者的鲨鱼菲特直接把价格从近十元一袋打到了三四元。

为了保持市场份额,暴肌独角兽被迫跟着每年两次降价。到了 2020 年,暴肌独角兽的即食鸡胸肉毛利率已经从 2017 年的超过 70% 降到了 40% 以下的盈亏边缘。

面对量、价无法兼得的情况,暴肌独角兽的选择是以“价”为先,不再执着于鸡胸肉,而是围绕健康轻食大品类找其他品类机会。利用自己的粉丝基础和供应链优势,用减少油糖的配方,把零食再做一遍。

就 2018-2023 年暴肌独角兽微博在双十一、双十二的主推品类来看,2018 年 双 12 促销信息中,8 个促销单品中,鸡肉类占据 3 个,且前 2 个均是鸡胸肉制品;2019 年也是将鸡胸肉丸放在首位。但在 2020 年、2021 年双 11 促销信息中,鸡肉类单品只剩鸡腿。2022 年双十二战报中的提及的品类已经不见鸡肉类的身影。

不过,把鸡蛋放在多个篮子里降低市场风险的策略,在电商的算法环境中并非经济。多品类推广往往意味着高额的营销成本。曾经集中火力打好鸡胸肉这一个大单品就能带来长线收益,如今分散火力到多品类,一定程度削弱了投资回报比。

于是,暴肌独角兽又开始继续探索。

第三阶段,暴击独角兽的打法是快速迭代寻找爆品,放大优势品类降本增效。

相对于前两阶段的看品类机会,这一段阶段更加务实的是看机会品类。身上“因为相信所以看见”的阿里烙印,彻底转变成了“因为看见所以相信”。

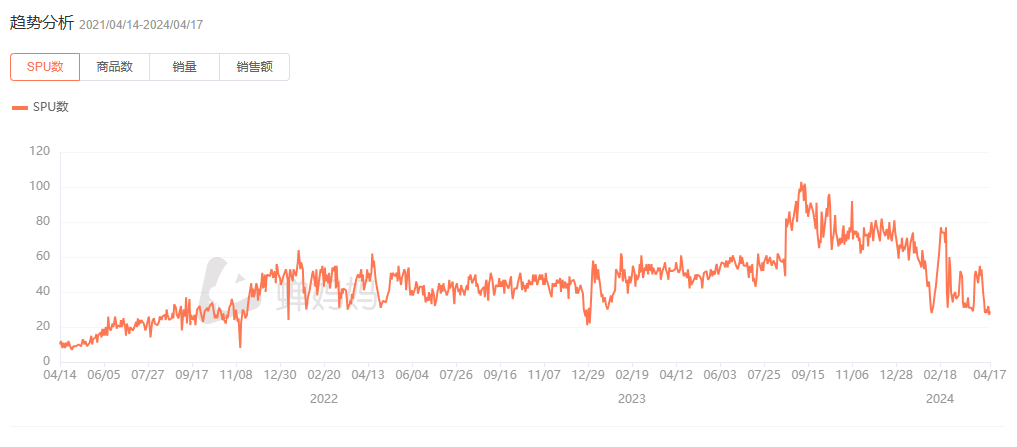

就抖音 SPU 数量趋势来看,存在明显转折点,一是,2023 年下半年 SPU 数量快速上升;二是,2024 年 SPU 数量开始回落。

这背后展现的是两个阶段策略,一是加快迭代速度以降低产品实验成本;二是用爆品杠杆提升营销效率。

郑国煜曾在采访中透露,2023 年暴肌独角兽推新速度是平均每个月 5 款新品,一年大约 60款。其中,2023 年有超过 10 款新品能实现一个月超过 50 万元的 GMV。对于如何判断爆品,郑国煜提出了两个指标:

-

新产品投放平台 3 个月,有 30% 人愿意复购;

-

复购 5 次以上的人群能达到 5% 以上。

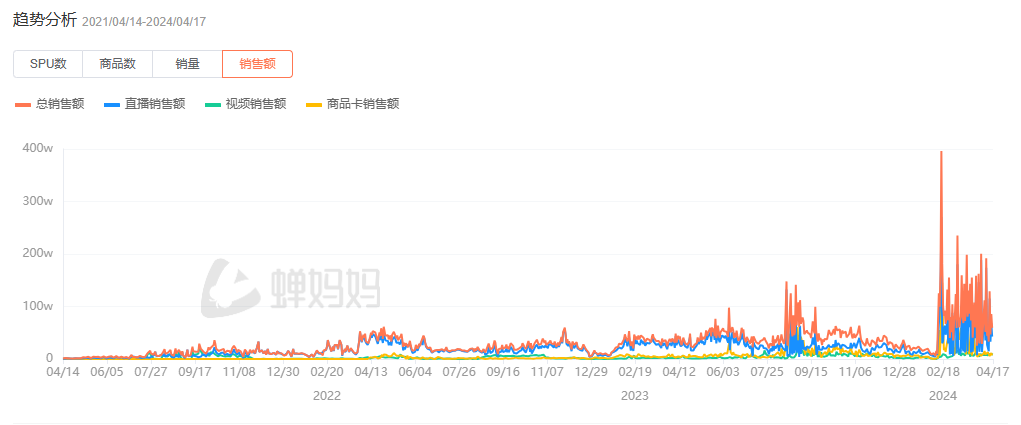

不过,值得注意的是,自 2024 年以来,黑咖啡的大单品地位趋于明显。就数据来看,淘宝、天猫、拼多多、抖音,基本各个销量第一都是黑咖啡。

推测原因有二,一是从营销费用方面考虑,聚焦大单品可以提升拉动自然流的效率;另一方面黑咖啡的品类优势已经相当突出,对品类细部做规格、口味的延展,能拉高客单价,带动销售额提升。

从需求空位进入蓝海起盘,到多品类均衡发展,再到爆品迭代,以黑咖啡作为核心品类,三个阶段的打法有所差异,但背后都是以生意赚钱为导向。

这一点,算是暴肌独角兽市场策略的落地。“我们内部一致认为,如果第一名不赚钱,我们更希望做第二名或第三名,甚至是第五名”,郑国煜曾表示。

数据的反馈更直接。蝉妈妈显示,在速溶咖啡品类销售额榜单中,暴肌独角兽排名第 3,第 1 为鲨鱼菲特。相较份额,暴肌独角兽看似更追求客单价。2024 年暴肌独角兽在抖音上的客单价为 54.33 元,而鲨鱼菲特为 28.59 元(数据采集时间 4 月 9 日)。

和投资逻辑很像。用认知差和先发优势完成第一桶金的“原始积累”,并以此建立供应链壁垒,再不断找市场上的蓝海机会,迭代实验。在市场供小于求的时候投入,等市场卷起来了撤出。蓝海进、红海出,动作快是拿到利润的关键。

02 没有了品类红利,怎么“赚平台的钱”?

解答完第一个问题,我们看第二个问题:为什么不同平台的主推品类大相径庭?首先来看不同渠道中暴肌独角兽销量 TOP10 的产品。

虽然暴肌独角兽起步于淘系,但它并没有将拿到成绩的经验简单复用在其他平台上,而是针对平台特点塑造“千人千面”的品牌认知。

为什么?

“起步阶段,团队资金上没有很大的积累,只能通过不断地踩中一个个红利来获得资产增值”,郑国煜认为。

纵览暴肌独角兽的年 GMV,增长幅度最大的是 2021-2022 年,但当时即食鸡胸肉的红利式微,黑咖啡还未显露。也就是说产品上没有绝对优势,那它是凭什么拿到高于大盘的增长速度的呢?

答案可能藏在那两年新兴电商的高速发展里。

2020 年是直播电商元年,而后一两年正值抖音、拼多多、快手等电商平台的高速发展期。每个平台的兴起都会有一群“从小玩到大”的品牌拿到红利,就像不少人说今年的视频号是 2020 年的抖音。

再看回暴肌独角兽,起家的两年后的 2019 年,它就入驻了抖音、快手、拼多多、小红书等,完成了全平台布局。而后两三年中几个平台的高速发展期,暴击独角兽都有全程参与。

不过,有时势还不够,加上“人为”才能真正拿到超额利润。

对于市场上的新兴渠道,暴肌独角兽都会有团队做提前布局。而针对潜力较大的渠道,暴肌独角兽也会成立专业团队,甚至成立独立子公司进行运营。对于值得花力气去做的渠道,郑国煜给出了两个筛选条件:

-

新平台规模如果小于淘宝的 1%,不会成立独立团队;

-

新平台如果有流量扶持政策,品牌会持有更积极的参与态度。

举个例子。在今年 2 月份浪潮新消费的采访中,郑国煜提到了得物。虽然得物的整体体量不大,但由于平台有品牌计划,以及多样的扶持政策,暴肌独角兽也成立了 2-3 人的独立团队。

平台之间彼此独立的差异化运营在平台排品和内容推广侧重上都有直观体现。就拿大单品黑咖啡举例。

上图是无蔗糖美式黑咖啡在京东、天猫、抖音、小红书四个平台官方店的规格、售价统计,可以看到 4 个平台的同一款产品总共有 15 个不同规格,且除了 10 条、30 条这两个较小尝新款有平台重合之外,其他规格均保持仅在一个平台销售。

显然,各个平台之间独立运营,但也会做通盘考虑。一方面,通过单产品在各个平台之间的规格区隔来减小内部竞争;另一方面,也通过各平台独立定制策略来保障产品在各自平台的竞争力。

其中单价来看,B2C 的京东自营价位最高,其中包含给到京东的毛保。而传统货架电商天猫的产品规格最多,满足“拉新-复购-强粘性”全周期链接。相对而言,小红书更像是种草平台,以功效为主的黑咖啡也并非其受众所喜爱的咖啡产品类型,因而更多以小规格产品试新为主。

抖音则兼顾种草和销售额的平衡。目前暴肌独角兽在抖音的速溶咖啡品类长期位于 TOP3,已经有了一定品类心智,以大规格产品抬高客单价,能让销售额提升。与此同时,现阶段的抖音流量红利式微,不管是店播还是达播,都存在固定支出,需要利润来对冲。

其实,各平台独立运营这一看似抬高成本的策略,恰恰是对平台流动逻辑深度洞察后的最优解。放在外部世界,淘品牌很难在抖音上复现,抖品牌也不一定能在视频号上再创佳绩。毕竟人很难打破自己的成功路径。

讲到这里,文章开头的两个疑问都有了解答。但踩红利、求利润,看起来都是短线逻辑,那暴击独角兽从 0 做到 10 亿,仅仅凭借投机吗?

03 “盈利”是方法,活得更久才是目的

文章开头给出的“我们认为企业和品牌的发展需要有正向的盈利”,还有后半句“才可以拿着这些钱去持续的投入产品、工厂的扩张”,对于郑国煜来说,追求利润是方式,长久经营才是目的。

目的和方法不能混淆。站在这个角度思考,产品、渠道的快速变化或许就说得通了。毕竟先生存才能活得久。此外,再往深探,快速变化的暴肌独角兽有两根主线是不变的。

一是,围绕人群做经营。不管是鸡胸肉,还是健康零食,亦或是黑咖啡,背后都是主打追求健康、身材管理的这一类人。只是不同渠道上的这群人的画像、消费力会有所差异。尽管是投其所好,但“其”是一致的。

全网搜索暴肌独角兽的媒体露出,可以看到虽然产品缤纷多样,但都与运动、减脂相关。比如,自 2021 年以来,暴肌独角兽就多次与乐刻合作推出联名产品。

在具体产品上,为了保持健康减脂的一致心智,暴肌独角兽的咖啡品类主打的不是风味而是功能,比如 0 脂、白芸豆、玉米须等。此前,郑国煜也说过,其竞争对手也并非其他专业咖啡,而是老对手鲨鱼菲特。

此外,人群的一致性也保证了各产品沉淀的粉丝在未来新品推出时都可以得到复用。换言之,不管产品品类如何改变,时间都会给到渠道复利。

二是,塑造长久经营的“肌肉”。

敏捷的运动表现,需要长期的肌肉锻炼。暴肌独角兽的“肌肉”体现在供应链。找风口、调整策略拼的是反应力,但能让产品快速生产上架,却要实打实去拼供应链的快反能力和可靠性。

2019 年,当鸡胸肉达到亿元规模的时候,既有的 3 家供应链已经无法完成需求。平衡沟通成本和生产成本后的暴肌独角兽建立了第一个肉类加工厂。此后根据不同品类的制作需求又建立了 3 个加工厂。

自建厂意味着从相对轻资产的 OEM 代工的电商模式,转变为重资产的自产自销模式。开工即意味成本消耗。这也是当下不少品牌,即使发展到一定规模也不愿意自建工厂的原因。

不过,小步快跑可以完成前期积累,却也不可避免地会遇到发展瓶颈。初期可以在线上靠品和速度拿到成绩,但要保持持久增长还得补齐线下短板。这个时候就离不开品牌建设。

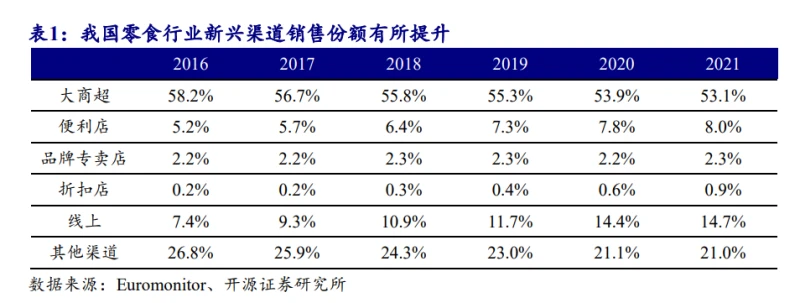

郑国煜在 2023 年 11 月的采访中透露,目前暴肌独角兽的线下渠道占比约 10%。但零食行业的大盘一直都在线下,开源证券数据显示,2021 年我国零食行业整体的销售渠道份额线上占比为 14.7%,线下占比为 85.3%。

而线下渠道与线上是两套完全不同的逻辑。品牌知名度就是铺货的第一道坎,除此,线下的产品包装、价格体系都与电商平台有着明显的差异化。如何处理线上、线下的关系?是做互相导流还是产品分割,都是暴肌独角兽不得不面临的问题。

就目前可见信息来看,暴肌独角兽线上线下采用的两套不同团队。而在产品方面,官方未明确说过区别何在。但在社媒上已有网友发帖称,同为黑咖啡,但线上、下的产品口味、价格,存在明显差异。

04分析师点评

之前刀法社群有群友讨论品牌建设和市场销售孰轻孰重的问题。

其中有一位群友提出了这样的观点“品牌建设可以帮企业穿越周期,提高定价权,但过程却太违反人性了”。

确实,活下来是一切长期主义的前提。商场本就残酷,不论是年前山姆大战盒马,还是最近的娃哈哈和农夫山泉,亦或是各平台之间的低价互卷。

如果无法改变环境,那如何做到适者生存?暴肌独角兽或许是个好例子。

互联网加速了一切社会活动的运转,商业自然也在其中。如果让暴肌独角兽回头看 8 年前的自己,用“面目全非”来形容也不为过。毕竟从商业模式,到产品、渠道都发生了翻天覆地的变化。

不断熟悉丛林法则,用活得久拿时间的复利,是现阶段的暴肌独角兽能给到的解题思路。

先捡六便士,再偶尔看看头顶的月亮,也是给到这个时代的折衷主义。

参考资料:

艾媒咨询.(2024).2024年中国即食肉类代餐食品消费市场洞察报告

卖家.(2024.“95后”创业做轻食,年销超10亿,拿下多个类目第一

FBIF.(2024).这个轻食品牌,创立8年,年入超10亿元,已布局海外市场

浪潮新消费.(2023).先干50年,一家非典型健康轻食品牌的“野心”

剁椒.(2023).95后零融资做到年营收7亿,对话暴肌独角兽郑国煜:新锐品牌靠什么持续突围?

开源证券.(2022).开源证券:休闲食品行业深度报告:渠道变革引领企业成长,连锁折扣店业态前景广阔

本文由广告狂人作者: 刀法研究所 发布,其版权均为原作者所有,文章为作者独立观点,不代表 广告狂人 对观点赞同或支持,未经授权,请勿转载,谢谢!

0

-已有0位广告人觉得这个内容很不错-

扫一扫

关注作者微信公众账号