熬过2022,新消费头部玩家们还好吗?

营销之美

营销之美 1年前

收藏 0

收藏 0

0

【摘要】:泡沫出清,价值回归

“眼看他起朱楼,眼看他宴宾客,眼看他楼塌了”,这句话用来形容过去三年的新消费品牌再合适不过。

三年前,热钱涌入新消费赛道,造富神话四起。曾经无人问津的泡泡玛特上市,突破市值千亿;元气森林凭借电商平台快速出圈,铺满全国商超;完美日记挑战欧美大牌美妆,受到万人追捧...

但眼下,新消费这个词似乎不再“性感”,很多网红品牌也从神坛跌落。线下连锁门店关停、裁员、降价的消息此起彼伏;已经上市的新消费企业,股价也在不断下挫。这些依靠互联网红利突围的品牌逐渐慢了下来,有些在咬牙转型,也有些直接消失于人海。

在财报披露之际,我们对几个已上市的新消费品牌进行盘点回顾,看他们在曾经的风口回归理性后,下半场如何求生求变。

01危机,新消费游入深水区

登陆资本市场的狂欢过后,新消费品牌陆续陷入焦灼状态。

一方面,互联网流量红利时代结束,新消费品牌不能靠粗暴的烧钱,来抢占用户;另一方面,在疫情笼罩的消费寒冬下,品牌陷入增长瓶颈。

我们发现,过去一年中,有品牌选择降本增效断臂求生,也有品牌选择逆势扩张抢占市场。

比如“小酒馆第一股”「海伦司」,自从上市后野心勃勃,开店节奏激进。海伦司曾在招股书里信心满满的表示,预计在2023年开2200家店!上市后按当初的对赌协议,借助资本的力量疯狂扩张,财报显示,截至2021年末,海伦司门店增至782家,一年开了431家。

然而,疯狂扩张并没有带来预期中的效果,反而活得艰难。2021年,海伦司营收为18.36亿,净利润亏损达2.3亿,调整后约为赚1亿。

面对“流血”的危机,海伦司无法再粉饰太平,试图在下沉市场找到新出路。一边关掉一二线城市的门店,另一边在三四线城市开店。同时放弃直营模式,开放加盟合作,力图打造轻资产的盈利模式。2022年,海伦司一共开出179家门店,但闭店194家,截至当年年末,公司酒馆数量仅有767家。

但关掉的门店,也没有让海伦司扭转颓势,2022年,在营收上更是彻底转亏,当初的信誓旦旦,如今已经成为过去式。

同样在逆势中加速狂奔的,还有「奈雪的茶」。

年报显示,2022年奈雪新开了251家店,目前总共有1068家自营门店,主要集中在一二线城市。不同的是,过去一年奈雪新增门店,几乎都是PRO茶饮店,这是一种80平方米-200平方米小店,租金和人力成本更低,定位在商务办公以及高密度社区。

然而,店多了,亏损也更多了。2022年其营收为42.92亿,与去年基本持平;经调整净亏损为4.61亿元。事实上,奈雪已连亏5年,累计亏损超过53亿。

品牌在逆势下的强势出击,是希望抓住对手收缩空档期快速铺开,来抢占市场份额。理想状态下,单店模式既然已经走通,等到市场复苏正常,自然能凭借体量压低成本,在行业中拔得头筹,占领市场的主导地位。

可是,在疫情期间的大幅扩张战略,就像是在下大赌注,用确定的代价赌不确定的利润。只不过不是谁能都像海底捞一样财大气粗,预判失误也没什么大不了的,可以重新出发。在市场普遍遭遇危机的时刻,“猥琐发育”或许是个更稳妥的选择。

02破局,压力下的积极尝试

虽然经历着诸多压力与考验,不少品牌仍在积极尝试各种新模式,寻找新的增长点。

1)出海

在国内市场竞争愈发激烈的情况下,新消费品牌们除了深延国内下沉市场,也有不少品牌开始试图在海外市场寻找增量。比如奈雪的茶、元气森林、完美日记等新消费品牌的领跑者,在前几年就已经出海试水。

然而,“品牌出海“从来就不是一件简单的事。从投放海外市场的产品研发测试、消费者需求的摸索、流量渠道的把控、本土化能力团队的组建到当地政策法规的变化,都需要时间的沉淀以及自身强大能力的修炼,不是短期就能完成的。

以潮玩赛道的头部品牌「泡泡玛特」为例,2022年,泡泡玛特净利润降了四成,但在海外的营收达4.5亿,同比增长147.1%。截至2022年底,港澳台及海外门店达到43家(含合营及加盟),机器人商店达到120台(含合营及加盟),跨境电商平台站点数达到13个。

不过,出海销售额虽然增长快,但总营收占比太小,还不足10%,泡泡玛特想要靠海外翻身还需要很长时间。

年轻一代的消费者,成长于信息爆炸的时代,习惯了网红营销下的梦幻泡泡。当然,他们也极聪明,擅长自己戳破泡沫。有调查报告显示,曾经对盲盒、手办等潮玩狂热的年轻人,有近七成在一年里停下了“买买买”的脚步,流水线式的IP制造,让消费者出现审美疲劳,反倒愿意将收入消费在露营、旅游、家居等日常生活领域。

因此,在2022年年报业绩交流会上,泡泡玛特董事长兼CEO王宁表示,今年预计会新增线下乐园和IP改编游戏两大业务,这也将是未来公司的看点。

2)开拓新品类

我们看到,很多新消费品牌从借助外力,转向了修炼内功,从研发、创新、供应链等方面入手,进一步提升品牌资产,实现品牌长期价值。

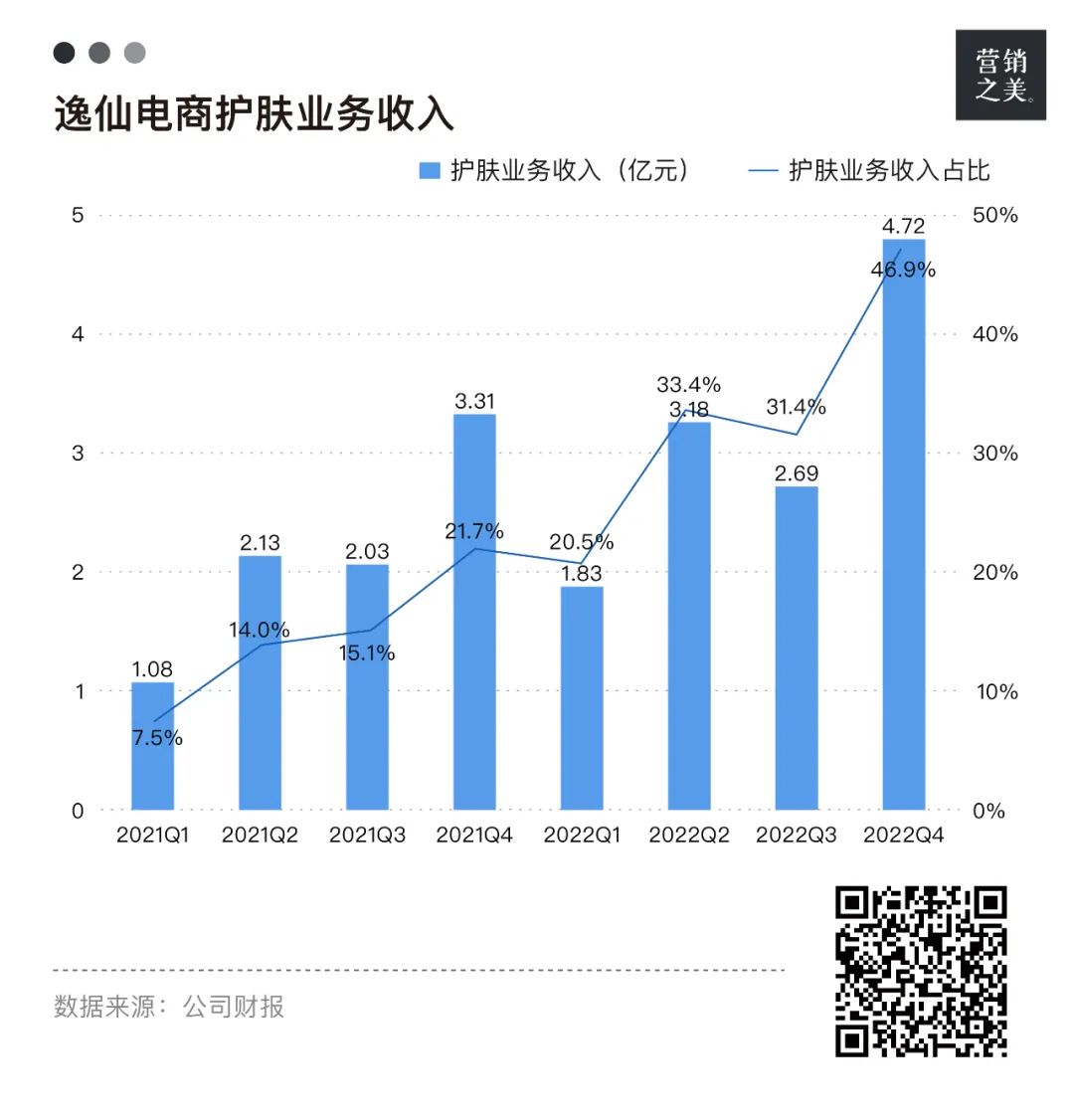

完美日记母公司「逸仙电商」,意识到国货美妆赛道的颓势后,2021年底决定转型,以美妆业务为基本盘,开拓护肤品业务,并将其视为“二次创业”。

历经一年的艰苦打拼,逸仙电商交出了一份还不错的答卷,护肤业务持续强劲增长。2022年Q4实现营收4.72亿元,同比增长42.4%,占总营收比例上升至46.9%,护肤业务连续三个季度增超30%。2022全年护肤业务实现营收12.4 亿元,同比增长44.8%,占总营收比例上升至33.5%。

值得注意的是,在新业务“造血”成功后,逸仙电商在2022年第四季度也顺利扭亏为盈,实现了上市后首次季度盈利。从全年来看,亏损幅度也在收窄,实现净亏损8.2亿元,较上年同期的15.5亿元收窄了46.9%。

而这一定程度上,也离不开逸仙电商降本增效的战略布局。一方面,减少了与营销活动相关的费用,关闭了线下持续亏损的门店。财报显示,2022年第四季度的销售和营销费用从上年同期的70.7%下降至53.2%。另一方面,不再执着于烧钱换销量,缩减了部分美妆业务规模,2022年Q4美妆业务下滑42.4%。

不难看出,逸仙电商想要“瘦身”之后,靠两条腿跑起来,但未来是否真能实现整体盈利飞跃,还尚无定论。

3)扩充产品矩阵

对比同行来看,一直在护肤品领域深耕的「贝泰妮」,展现出强劲韧性。

薇诺娜是贝泰妮手中的王牌,也是2022年主要增长点。财报显示,薇诺娜单品高达48.85亿,子品牌薇诺娜宝贝营收为1.01亿,两者相加,基本就是公司的总营收了。

值得一提的是,在面对长期被诟病的“品牌单一”问题,贝泰妮也打造了新的产品线,推出定位高端抗衰的新品牌瑷科缦(AOXMED),将在2023年逐步承担重任。

事实上,新消费品牌扩充产品矩阵时,也往往遵循以下逻辑:从一个爆品出发,深耕了其圈层人群的痛点需求之后,通过不断推陈出新,逐步扩大及丰富产品结构,才能获得最大的市场份额。而这一定程度上,也成为了新消费品牌研发、创新的动力,从而构筑品牌的护城河。

03回归,理性才是必然趋势

回顾这一波新消费浪潮,泡沫破裂是必然结局。

《不是所有杂牌,都叫新消费》一文中说过,在消费的某个领域能够火热起来,一定会经历四个阶段的演变。

第一,某个领域从不被关注到被关注,直到获得很多资源,并做出很多有价值的创新;

第二,有人发现某个领域有利可图,大举进入,浑水摸鱼,泡沫逐步形成,随之更多人涌进来,哪怕过去根本不懂新消费的,也说专注新消费100年。泡沫持续扩大,所有人都说这个东西很牛;

第三,由于事物发展的客观规律,泡沫被刺穿,杂牌被洗出去,那些只想做短线的自动撤出;

第四,行业回报均值回归。资源向留下的真正优秀的项目靠拢。

现在我们处于三到四的过渡阶段。无论是投资人还是创业者,大家都能明显感觉到“均值”的回归。

一方面,行业回归理性是必然趋势,从爆品思维走向长期思维,已经成为新消费品牌们的必答题。

前几年,行业热情高涨,新消费品牌在营销侧猛攻,要么是在线上抢夺流量红利,要么是在线下激进开店,都试图在一个窗口期里占领市场,同时降低边际成本。

但问题是,大部分新消费品牌的可替代性太强了,在经济下行阶段,消费者手里的钱是有限的,我们最终使用的不过是一两件产品,也不是绝对的刚需,承受压力是显而易见的。

许多新消费品牌在流量红利淡去,泡沫被刺穿之后,或由于缺乏资本输血,或由于产品本身的缺陷,被按下了暂停键。所以,品牌不能再依靠营销简单粗暴地把产品塞到消费者手里,而是要以用户需求为中心,持续打磨出优秀的产品。

另一方面,均值回归还体现在新消费品牌和传统品牌的相互靠拢,从而带动整个行业“中位线”的提升。

一是,新消费品牌传统化。我们看到从电商起家的元气森林,打响品牌知名度后,在线下还是回到了传统方式,大面积拓展经销网络,规划冰柜战略,让消费者能在大多数实体零售商超中看到买到,进一步提升市场占有率;

二是,传统品牌也在做新尝试。如作为中华老字号同仁堂,瞄准年轻消费群体,曾跨界新零售推出枸杞咖啡,在抖音、小红书等社交平台上广泛传播,实现了品牌年轻化焕新。

长期来看,均值的回归,将会让消费者、品牌、产品以及供应链层面相互成长,继而推动整个行业螺旋式上升。

我们相信,那些汇聚无数坚持与长线思维的品牌,会游过这片冰冷的海域,到达彼岸获得新生。

本文由广告狂人作者: 营销之美 发布,其版权均为原作者所有,文章为作者独立观点,不代表 广告狂人 对观点赞同或支持,未经授权,请勿转载,谢谢!

0

-已有0位广告人觉得这个内容很不错-